Rapports économiques et sociaux

L’industrie du pétrole et du gaz au Canada : bilan un an après le début de la pandémie

DOI : https://doi.org/10.25318/36280001202100700003-fra

Passer au texte

Début du texte

Résumé

Le présent article fait le point sur le rendement de l’industrie de l’extraction de pétrole et de gaz du Canada après qu’elle ait été touchée par la crise des prix du pétrole survenue en mars et avril 2020. L’industrie canadienne de l’extraction de pétrole et de gaz s’est presque redressée sur le plan de la production, de l’emploi et des exportations après avoir connu de fortes baisses de son activité économique, au moment où les prix du pétrole chutaient au début de la pandémie de COVID-19. En avril 2021, le produit intérieur brut, l’emploi et les exportations de cette industrie ont atteint respectivement 95,4 %, 95,7 % et 102,5 % des niveaux observés en janvier 2020. Toutefois, les dépenses en immobilisations dans cette industrie sont en baisse depuis 2014. Elles ont diminué de 55 % de 2014 à 2019, puis de 36 % de plus en 2020. En ce qui concerne son avenir, l’industrie canadienne de l’extraction de pétrole et de gaz fait toujours face à certains défis malgré le redressement des prix du pétrole, comme une demande énergétique incertaine à court terme en raison du potentiel de nouvelles vagues de la pandémie, l’annulation du projet Keystone XL, la tarification du carbone et l’augmentation de la demande en énergie propre, ce qui pourrait empêcher les dépenses en immobilisations dans l’industrie de rebondir.

Auteur

Weimin Wang travaille à la Division de l’analyse économique, Direction des études analytiques et modélisation, de Statistique Canada.

Introduction

L’année 2020 a été difficile pour les producteurs de pétrole et de gaz partout dans le monde. La crise dans l’industrie pétrolière et gazière a commencé au début du mois de mars 2020, résultant de la guerre des prix entre l’Arabie saoudite et la Russie, ces deux pays n’étant pas parvenus à conclure un accord sur le contrôle de l’approvisionnement en pétrole. Le West Texas Intermediate (WTI), un prix de référence du pétrole brut, a immédiatement diminué d’environ 30 %, transformant cette situation en crise existentielle pour de nombreuses sociétés pétrolièresNote . Au même moment, les restrictions relatives aux voyages et aux déplacements pendant la pandémie de COVID-19 ont entraîné une forte baisse de la demande en pétroleNote . Quelques semaines après cet effondrement, les craintes des négociants en pétrole quant à une capacité de stockage insuffisante ont fait dégringoler les prix du pétrole en avril.

L’extraction de pétrole et de gaz contribue de manière importante à l’économie canadienne, surtout en Alberta et à Terre-Neuve-et-Labrador. À partir de l’an 2000, sa part du produit intérieur brut (PIB) dans l’ensemble de l’économie s’élevait en moyenne à environ 5 % au Canada, 21 % en Alberta et 25 % à Terre-Neuve-et-Labrador. L’industrie a été durement touchée par la crise des prix du pétrole. De nombreuses sociétés pétrolières et gazières au Canada ont considérablement réduit leurs plans de production et d’investissement en réponse à la criseNote . Un an s’est écoulé depuis. Les prix du pétrole ont atteint des niveaux observés avant la crise, et la reprise de l’économie mondiale pourrait soutenir un léger rebond de la demande mondiale en pétroleNote . Le présent article permet d’examiner dans quelle mesure l’industrie s’est remise de la crise, ainsi que les défis auxquels elle est actuellement confrontée et ceux qui se présenteront à l’avenir.

Le présent article permet de constater que l’industrie canadienne de l’extraction de pétrole et de gaz s’est presque remise des répercussions de la crise des prix du pétrole et de la pandémie de COVID-19 sur la production, l’emploi et les exportations. En avril 2021, l’industrie avait atteint 95,4 % du PIB de l’année précédente, ainsi que 95,7 % du niveau d’emploi et 102,5 % du niveau d’exportation. Toutefois, les dépenses en immobilisations dans cette industrie sont en baisse depuis 2014. Elles ont diminué de 55 % au cours de la période de 2014 à 2019, puis de 36 % de plus en 2020. En ce qui concerne son avenir, l’industrie canadienne de l’extraction de pétrole et de gaz fait toujours face à certains défis malgré le redressement des prix du pétrole, comme la faible demande en énergie à court terme, l’annulation du projet Keystone XL, la tarification du carbone et le développement important de l’énergie propre, ce qui pourrait empêcher les dépenses en immobilisations et la production dans l’industrie de rebondir. La production et les exportations de pétrole brut ont recommencé à diminuer en février 2021, et leurs tendances futures restent à voir.

Prix du pétrole brut

Le prix du pétrole brut est le facteur le plus déterminant de la production et de l’investissement dans l’industrie de l’extraction de pétrole et de gaz. Le graphique 1 présente les fluctuations de deux des prix de référence du pétrole brut les plus pertinents pour le Canada, soit le WTI et le Western Canadian Select (WCS)Note de janvier 2019 à février 2021. Comme on peut le voir, ces deux prix ont fortement baissé de janvier à avril 2020, puis se sont redressés rapidement au cours des deux mois suivants. En février 2021, le WTI et le WCS avaient entièrement retrouvé leurs niveaux d’avant la crise.

La remontée des prix du pétrole a traduit l’enthousiasme suscité par les réductions records de production par l’Organisation des pays exportateurs de pétrole (OPEP), la Russie et leurs alliés. Après la crise pétrolière, l’OPEP+Note a accepté les réductions de production suivantes : une réduction de la production de 9,7 millions de barils par jour en mai et en juin 2020 (2 mois), une réduction de la production de 7,7 millions de barils par jour de juillet à décembre 2020 (6 mois), et une réduction de la production de 5,8 millions de barils par jour de janvier 2020 à avril 2022 (16 mois)Note .

Le redressement des prix du pétrole brut peut indiquer que l’approvisionnement mondial en pétrole a été bien géré en réponse à la diminution de la demande en pétrole pendant la pandémie. Cela ne laisse pas nécessairement entendre que les défis auxquels fait face l’industrie canadienne de l’extraction de pétrole et de gaz ont pris fin. Pour comprendre dans quelle mesure cette industrie s’est remise des perturbations causées par la crise des prix du pétrole, il faut examiner de près la production, l’emploi, les exportations et l’investissement au sein de l’industrie.

Tableau de données du graphique 1

| Western Canadian Select | West Texas Intermediate | |

|---|---|---|

| dollars américains | ||

| jan. 2019 | 34,30 | 51,38 |

| févr. 2019 | 45,33 | 54,95 |

| mars 2019 | 48,21 | 58,15 |

| avr. 2019 | 53,25 | 63,86 |

| mai 2019 | 52,44 | 60,83 |

| juin 2019 | 41,74 | 54,66 |

| juill. 2019 | 44,70 | 57,35 |

| août 2019 | 43,10 | 54,81 |

| sept. 2019 | 44,84 | 56,95 |

| oct. 2019 | 41,96 | 53,96 |

| nov. 2019 | 42,32 | 57,03 |

| déc. 2019 | 39,11 | 59,88 |

| jan. 2020 | 36,82 | 57,68 |

| févr. 2020 | 27,28 | 50,62 |

| mars 2020 | 12,84 | 29,21 |

| avr. 2020 | 3,50 | 16,55 |

| mai 2020 | 11,67 | 28,56 |

| juin 2020 | 33,97 | 38,31 |

| juill. 2020 | 32,50 | 40,71 |

| août 2020 | 34,60 | 42,34 |

| sept. 2020 | 28,43 | 39,63 |

| oct. 2020 | 31,17 | 39,40 |

| nov. 2020 | 31,57 | 40,94 |

| déc. 2020 | 37,32 | 47,02 |

| jan. 2021 | 40,04 | 52,00 |

| févr. 2021 | 45,13 | 59,04 |

| mars 2021 | 50,94 | 62,33 |

| avr. 2021 | 50,51 | 61,72 |

| mai 2021 | 54,78 | 65,17 |

| Source : Tableau de bord sur l’économie de l’Alberta, prix du pétrole (https://economicdashboard.alberta.ca/OilPrice). | ||

Production et emploi

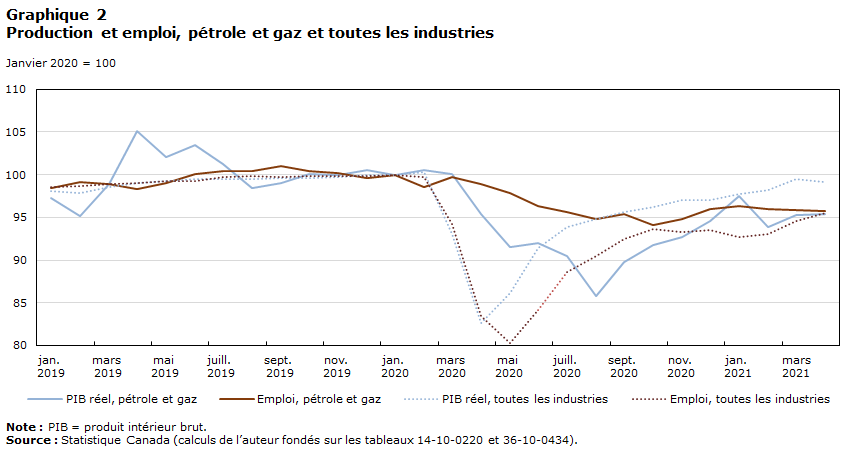

Le graphique 2 présente la production mensuelle et l’emploiNote dans l’industrie de l’extraction de pétrole et de gaz et dans toutes les industries de janvier 2019 à avril 2021. Comme l’indique le graphique, le PIB réel et l’emploi dans l’industrie de l’extraction de pétrole et de gaz ont commencé à diminuer lorsque le choc des prix du pétrole est survenu en mars 2020. Le PIB réel dans l’industrie a diminué d’environ 15 % de janvier à août 2020 et se redresse depuis. En avril 2021, il a atteint 95,4 % du niveau de janvier 2020. L’emploi dans l’industrie de l’extraction de pétrole et de gaz était beaucoup moins volatil. Il a diminué de 6 % de janvier à octobre 2020, et s’est lentement redressé depuis.

Les fluctuations du PIB réel et de l’emploi étaient très différentes dans l’ensemble des industries. Le PIB réel et l’emploi ont tous deux enregistré une baisse substantielle dans toutes les industries au cours des premiers mois de la pandémie et ont fortement rebondi au cours des deux mois suivants. En avril 2021, le PIB réel a atteint 99,1 % et l’emploi 95,5 % à partir de janvier 2020.

Quelques points méritent d’être soulignés. Premièrement, contrairement aux ajustements rapides apportés en réponse à la pandémie pour soutenir la production et l’emploi dans toutes les industries, les mesures prises dans l’industrie de l’extraction de pétrole et de gaz en réponse à la crise des prix du pétrole ont été relativement lentes et modéréesNote . Le déclin du PIB réel dans l’industrie de l’extraction de pétrole et de gaz a duré six mois, alors que le déclin du PIB réel dans l’ensemble des industries a duré deux mois. Quant à l’emploi, son déclin a duré huit mois dans l’industrie de l’extraction de pétrole et de gaz et trois mois dans l’ensemble des industries. Deuxièmement, les mesures d’ajustement pour soutenir l’emploi étaient beaucoup plus faibles que celles destinées à soutenir le PIB réel dans l’industrie de l’extraction de pétrole et de gaz; toutefois, pour l’ensemble des industries, les mesures d’ajustement pour soutenir l’emploi étaient plus importantes que celles destinées à soutenir le PIB réel. Plus précisément, en 2020, l’emploi dans l’industrie de l’extraction de pétrole et de gaz a diminué de 6 % au cours des huit mois de mars à octobre, puis s’est redressé de 1,6 points de pourcentage au cours des six mois suivants, tandis que l’emploi dans l’ensemble des industries a diminué de 20 % au cours des quatre mois de février à mai, puis s’est redressé de 15,3 points de pourcentage depuis.

Tableau de données du graphique 2

| PIB réel, pétrole et gaz | Emploi, pétrole et gaz | PIB réel, toutes les industries | Emploi, toutes les industries | |

|---|---|---|---|---|

| Janvier 2020 = 100 | ||||

| jan. 2019 | 97,2540 | 98,4225 | 98,1208 | 98,5453 |

| févr. 2019 | 95,1611 | 99,1524 | 97,9070 | 98,6872 |

| mars 2019 | 98,9347 | 98,8829 | 98,5582 | 98,9041 |

| avr. 2019 | 105,0949 | 98,3708 | 98,9746 | 99,0085 |

| mai 2019 | 102,0220 | 99,0649 | 99,2675 | 99,2080 |

| juin 2019 | 103,4241 | 100,0946 | 99,4888 | 99,2180 |

| juill. 2019 | 101,2989 | 100,4782 | 99,5058 | 99,7085 |

| août 2019 | 98,4676 | 100,4301 | 99,4618 | 99,7988 |

| sept. 2019 | 99,0110 | 100,9850 | 99,5702 | 99,7274 |

| oct. 2019 | 100,0826 | 100,3962 | 99,6470 | 99,8488 |

| nov. 2019 | 99,9219 | 100,1945 | 99,6860 | 99,8165 |

| déc. 2019 | 100,4913 | 99,5557 | 99,9431 | 99,8554 |

| jan. 2020 | 100,00 | 100,00 | 100,00 | 100,00 |

| févr. 2020 | 100,5884 | 98,5278 | 100,2873 | 99,7432 |

| mars 2020 | 100,0593 | 99,7252 | 93,0496 | 94,2404 |

| avr. 2020 | 95,3902 | 98,8704 | 82,6081 | 83,4140 |

| mai 2020 | 91,5537 | 97,8961 | 86,1643 | 80,2800 |

| juin 2020 | 91,9723 | 96,3811 | 91,4136 | 84,1069 |

| juill. 2020 | 90,4803 | 95,6619 | 93,8535 | 88,5658 |

| août 2020 | 85,7618 | 94,8482 | 94,8385 | 90,4729 |

| sept. 2020 | 89,7949 | 95,3390 | 95,5926 | 92,5105 |

| oct. 2020 | 91,7352 | 94,1380 | 96,2524 | 93,6477 |

| nov. 2020 | 92,7466 | 94,8304 | 96,9986 | 93,2292 |

| déc. 2020 | 94,5898 | 95,9225 | 97,0772 | 93,5102 |

| jan. 2021 | 97,4579 | 96,3008 | 97,7650 | 92,7155 |

| févr. 2021 | 93,8389 | 95,9600 | 98,1497 | 93,0491 |

| mars 2021 | 95,2348 | 95,9064 | 99,4546 | 94,5482 |

| avr. 2021 | 95,4279 | 95,7333 | 99,1222 | 95,5253 |

|

Note : PIB = produit intérieur brut. Source : Statistique Canada (calculs de l’auteur fondés sur les tableaux 14-10-0220 et 36-10-0434). |

||||

Les ajustements plus lents apportés en réponse aux variations des prix et de la demande dans l’industrie de l’extraction de pétrole et de gaz sont liés à la nature même de cette industrie. Lorsque la demande chute et que les prix baissent, les sociétés pétrolières préfèrent continuer d’extraire le pétrole à perte pendant une certaine période parce que les conditions du marché sont susceptibles de changer rapidement, et la remise en marche d’un puits de pétrole après sa fermeture est très coûteuse et nécessite un important réinvestissement. De plus, les mesures de confinement et de distanciation physique liées à la pandémie ont touché certaines industries plus que d’autres, comme les transports et les services personnels, ce qui a entraîné des ajustements plus importants dans l’ensemble des industries que dans l’industrie de l’extraction de pétrole et de gaz seulement.

Exportations de pétrole brut et de marchandises

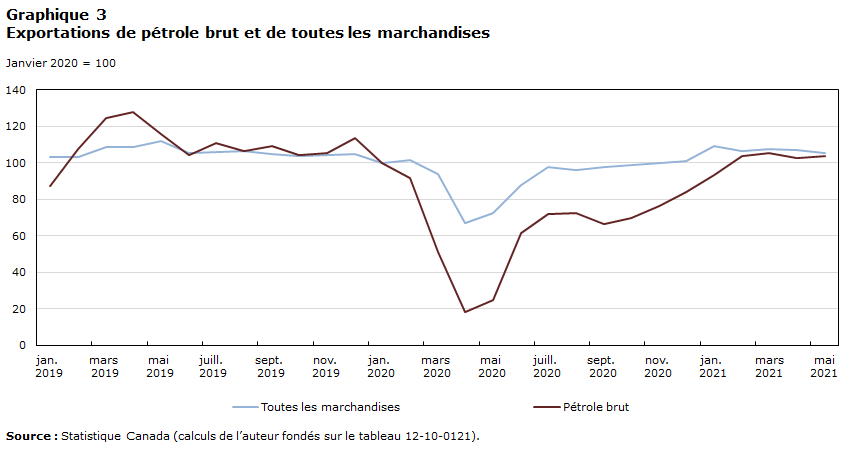

La chaîne de valeur mondiale et, par conséquent, les exportations de marchandises ont été fortement touchées par la pandémie en raison de la baisse de la demande. Le graphique 3 montre les fluctuations des exportations de pétrole brut et des exportations de toutes les marchandises avant et pendant la pandémie. Comme le montre le graphique, les exportations de pétrole brut et les exportations de toutes les marchandises ont connu des tendances semblables au cours de la pandémie; toutefois, la diminution des exportations de pétrole brut a été beaucoup plus marquée que la diminution des exportations de toutes les marchandises au cours des premiers mois de la pandémieNote . Les exportations de pétrole brut ont commencé à diminuer avant la crise des prix du pétrole. Leur valeur a diminué de plus de 20 % de décembre 2019 à février 2020 et de 70 % de février à avril 2020. Leur valeur s’est ensuite en grande partie redressée au cours des trois mois suivants. Environ 50 % des pertes enregistrées de décembre 2019 à avril 2020 ont été recouvrées au cours de la période d’avril à juillet 2020. En mai 2021, les exportations de pétrole brut étaient supérieures de 3,5 % à leur niveau de janvier 2020. En comparaison, les exportations de toutes les marchandises ont diminué de 34 % de février à avril 2020, et ces pertes ont été presque entièrement recouvrées au cours des trois mois suivants. En mai 2021, les exportations de toutes les marchandises étaient de 5,3 % supérieures à celles de janvier 2020.

Tableau de données du graphique 3

| Toutes les marchandises | Pétrole brut | |

|---|---|---|

| Janvier 2020 = 100 | ||

| jan. 2019 | 103,2104 | 87,4420 |

| févr. 2019 | 103,3337 | 107,4867 |

| mars 2019 | 108,4312 | 124,4445 |

| avr. 2019 | 108,6140 | 127,6531 |

| mai 2019 | 111,6744 | 115,8649 |

| juin 2019 | 105,4773 | 104,5029 |

| juill. 2019 | 105,9426 | 110,7140 |

| août 2019 | 106,6823 | 106,2860 |

| sept. 2019 | 104,9636 | 108,9840 |

| oct. 2019 | 103,8974 | 104,0002 |

| nov. 2019 | 104,3179 | 105,5069 |

| déc. 2019 | 104,8922 | 113,3870 |

| jan. 2020 | 100,00 | 100,00 |

| févr. 2020 | 101,6290 | 91,8232 |

| mars 2020 | 93,9587 | 51,2499 |

| avr. 2020 | 67,2103 | 18,3272 |

| mai 2020 | 72,2800 | 25,0316 |

| juin 2020 | 87,9353 | 61,3471 |

| juill. 2020 | 97,6508 | 72,1392 |

| août 2020 | 95,9310 | 72,5420 |

| sept. 2020 | 97,4072 | 66,3169 |

| oct. 2020 | 98,6979 | 69,8284 |

| nov. 2020 | 99,7003 | 76,3845 |

| déc. 2020 | 101,0477 | 84,2272 |

| jan. 2021 | 109,0729 | 93,4735 |

| févr. 2021 | 106,5880 | 103,4974 |

| mars 2021 | 107,4356 | 105,2321 |

| avr. 2021 | 106,9865 | 102,5419 |

| mai 2021 | 105,2788 | 103,5411 |

| Source : Statistique Canada (calculs de l’auteur fondés sur le tableau 12-10-0121). | ||

Dépenses en immobilisations

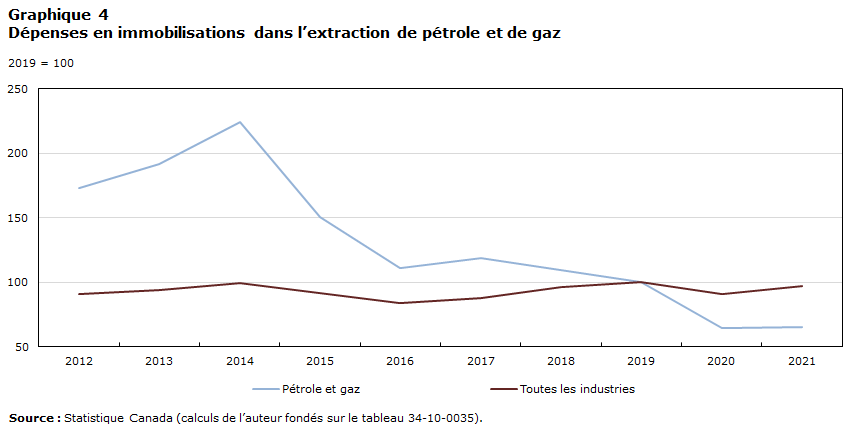

Les dépenses en immobilisations dans l’extraction de pétrole et de gaz sont fortement liées au prix du pétrole brut. La baisse des prix du pétrole fait diminuer la rentabilité de l’extraction de pétrole et de gaz et, ultimement, décourage l’investissement dans cette industrie, ce qui a une incidence sur sa capacité de production à long terme. De plus, les sociétés pétrolières réduisent rapidement leurs dépenses en immobilisations prévues afin de réduire leurs coûts de production variables moyens. Cela peut les aider à survivre plus longtemps dans un contexte de baisse des prix du pétrole brut.

Le graphique 4 présente les dépenses en immobilisations nominales dans l’industrie de l’extraction de pétrole et de gaz de 2012 à 2021Note . Comme le montre le graphique, les dépenses en immobilisations dans cette industrie sont en baisse depuis 2014. De 2014 à 2019, les dépenses en immobilisations dans l’industrie de l’extraction de pétrole et de gaz ont diminué de 55 %, tandis que les dépenses en immobilisations dans toutes les industries étaient inchangées. Cette détérioration de la situation des investissements s’est aggravée en 2020. Les dépenses en immobilisations ont diminué de 36 % dans l’industrie de l’extraction de pétrole et de gaz en 2020 seulement, en raison du choc des prix du pétrole en mars et en avril de la même année. Parallèlement, les dépenses en immobilisations ont diminué d’environ 9 % dans toutes les industries.

Tableau de données du graphique 4

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 2019 = 100 | ||||||||||

| Pétrole et gaz | 173,2885 | 191,8429 | 224,2616 | 150,5439 | 110,8623 | 118,6553 | 109,2337 | 100,00 | 64,0206 | 65,2823 |

| Toutes les industries | 91,0326 | 93,5226 | 99,3911 | 91,8041 | 83,9928 | 87,6287 | 96,2089 | 100,00 | 90,8331 | 97,2264 |

| Source : Statistique Canada (calculs de l’auteur fondés sur le tableau 34-10-0035). | ||||||||||

D’après l’Enquête annuelle sur les dépenses en immobilisations, les dépenses en immobilisations au Canada devraient se redresser en partie en 2021. Comme l’a indiqué Statistique Canada (2021a), « Les dépenses en immobilisations liées à la construction non résidentielle ainsi qu’au matériel et à l’outillage devraient augmenter de 7,0 % pour s’élever à 266,2 milliards de dollars en 2021. Cette augmentation ferait suite à la baisse de 9,2 % affichée en 2020, attribuable en grande partie au choc économique découlant de la pandémie de COVID-19.» En revanche, les dépenses en immobilisations dans l’industrie de l’extraction de pétrole et de gaz devraient augmenter de 2 %, passant de 21,7 milliards de dollars en 2020 à 22,1 milliards de dollars en 2021. Toutefois, un rapport de l’Association canadienne des producteurs pétroliers (ACPP, 2021) prévoit une augmentation de 14 % des investissements dans le pétrole et le gaz en 2021Note . Les signaux contradictoires émanant de ces deux prévisions suggèrent que les perspectives d’investissement à court et à long terme dans l’industrie de l’extraction de pétrole et de gaz du Canada restent à voir.

Perspectives

Malgré la récente remontée des prix du pétrole, l’avenir de l’extraction de pétrole et de gaz au Canada demeure incertain.

Premièrement, la demande en pétrole brut à court terme pourrait être affaiblie par de nouvelles vagues de la pandémie de COVID-19. Par exemple, les fermetures continues au Canada et la baisse de la demande des États-Unis ont été les principaux facteurs ayant contribué à la baisse de 7,2 % de la production de pétrole brut et de produits équivalents entre janvier et février 2021 (Statistique Canada 2021b). La bonne nouvelle, c’est que les dépenses en immobilisations à l’appui des activités d’extraction minière, pétrolière et gazière, qui sont considérées comme un bon indicateur des activités d’investissement dans les sables bitumineux, devraient augmenter de plus de 33 % en 2021, après une baisse de 20 % en 2020Note . C’est peut-être le signe optimiste de la reprise des investissements dans l’extraction des sables bitumineux.

Deuxièmement, l’industrie canadienne de l’extraction de pétrole et de gaz a également fait face à de nombreuses difficultés pendant des années, empêchant ou entravant son expansion et son développement. Ces difficultés comprennent la baisse des investissements et des dépenses en immobilisations qui a entraîné une réduction de sa production, l’annulation du projet Keystone XL qui a limité la capacité potentielle des oléoducs, la tarification du carbone qui a entraîné des augmentations notables des coûts de production, et des réglementations conçues pour accélérer la transition vers l’énergie verte qui ont accru l’incertitude réglementaire et les coûts de fonctionnement.

De plus, le mouvement en faveur de l’énergie verte continue de progresser. Comme l’a déclaré l’Agence internationale de l’énergie (AIE, 2021), les investissements dans l’énergie renouvelable demeurent solides malgré l’incertitude économique actuelle. De janvier à octobre 2020, la capacité mondiale de production d’énergie renouvelable mise aux enchères était de 15 % supérieure à celle de la même période de l’année précédente, ce qui constitue un nouveau record. La part de l’énergie renouvelable dans la production d’électricité était de 27 % en 2020, en hausse record de 2,3 points de pourcentage par rapport à 2019, et devrait atteindre 33 % d’ici 2025.

De plus, le soutien financier accordé aux combustibles fossiles est de plus en plus limité. Le gouvernement canadien s’est engagé à éliminer progressivement les « subventions inefficaces aux combustibles fossiles » dès 2009 (G20 2009). Il a également annoncé récemment le lancement d’un plan climatique renforcé pour appuyer sa cible de zéro émission nette d’ici 2050, entraînant une augmentation de la taxe sur le carbone de 50 $ la tonne en 2022 à 170 $ la tonne d’ici 2030 (Environnement et Changement climatique Canada, 2020). Ces nouveaux efforts pourraient s’accompagner d’une réforme des subventions aux combustibles fossiles, car ces subventions ne sont, en fin de compte, pas compatibles avec l’engagement à atteindre la carboneutralité. Comme l’a déclaré l’Institut international du développement durable (IIDD, 2021), les dépenses directes en combustibles fossiles dans le cadre d’initiatives fédérales non liées à la COVID-19 semblent avoir diminué, passant de 600 millions de dollars en 2019-2020 à 90 millions de dollars en 2020-2021. Cela peut être le résultat de mesures concertées visant à réduire les subventions, d’un retard dans la production de rapports ou d’une réduction de l’activité industrielle pendant la pandémie.

Bibliographie

Baker McKenzie. 2020. US: Impressions from OPEC+’s June 6 2020 Decision to Maintain Oil Production Cuts. Disponible au lien suivant : https://www.bakermckenzie.com/en/insight/publications/2020/06/opec-decision-to-maintain-oil-production-cuts#:~:text=OPEC%2B%27s%20deal%20in%20April,June%202020%20% (2%20months)%3B&text=5.8%20barrels%20per%20day,April%202022%%20(16%20months) (consulté le 20 mai 2021).

Association canadienne des producteurs pétroliers (ACPP). 2021. Canadian Natural Gas and Oil Investment: Ready for Recovery? Rapport de l’Association canadienne des producteurs pétroliers. Disponible au lien suivant : https://context.capp.ca/infographics/2021/infographic-capital-expenditure (consulté le 18 avril 2021).

Environnement et Changement climatique Canada. 2020. Un environnement sain et une économie saine. Disponible au lien suivant : https://www.canada.ca/content/dam/eccc/documents/pdf/climate-change/climate-plan/plan_environnement_sain_economie_saine.pdf (consulté le 26 mai 2021).

G20. 2009. Leaders’ Statement. The Pittsburgh Summit : September 24–25, 2009. Disponible au lien suivant : https://www.treasury.gov/resource-center/international/g7-g20/Documents/pittsburgh_summit_leaders_statement_250909.pdf (consulté le 26 mai 2021).

Agence internationale de l’énergie (AIE). 2021. Renewables 2020: Analysis and Forecast to 2025. Rapport de l’Association internationale de l’énergie. Disponible au lien suivant : https://context.capp.ca/infographics/2021/infographic-capital-expenditure (consulté le 26 mai 2021).

Institut international du développement durable (IIDD). 2021. Federal Fossil Fuel Subsidies in Canada: COVID-19 Edition. Rapport de la Global Subsidies Initiative (GSI). Disponible au lien suivant : https://www.iisd.org/system/files/2021-02/fossil-fuel-subsidies-canada-covid-19.pdf (consulté le 26 mai 2021).

Statistique Canada. 2021a. « Dépenses en immobilisations non résidentielles et réparations, 2021 (perspectives) ». Le Quotidien. 26 février. Disponible au lien suivant : https://www150.statcan.gc.ca/n1/daily-quotidien/210226/dq210226b-fra.htm (consulté le 26 mai 2021).

Statistique Canada. 2021b. « Statistiques de l’énergie, février 2021 ». Le Quotidien. 6 mai. Disponible au lien suivant : https://www150.statcan.gc.ca/n1/daily-quotidien/210506/dq210506a-fra.htm (consulté le 26 mai 2021).

Wang, W. 2020. La baisse de la production et des investissements dans l’industrie du pétrole et du gaz au Canada et les répercussions sur l’économie. Aperçus économiques, no 109. Produit no 11-626-X au catalogue de Statistique Canada. Ottawa : Statistique Canada.

- Date de modification :