Guide de l'utilisateur : Système canadien des comptes macroéconomiques

Chapitre 9 Statistiques de finances publiques

Passer au texte

Début du texte

Objet du présent chapitre

Le présent chapitre vise à expliquer les comptes du secteur public du Canada. Ces comptes brossent un portrait statistique complet du secteur des administrations publiques générales du Canada, dont l’administration publique fédérale, les administrations publiques provinciales et territoriales, les administrations publiques locales (municipales), les administrations publiques autochtones et les comptes du Régime de pensions du Canada (RPC) et du Régime de rentes du Québec (RRQ). Ils comprennent également les comptes des entreprises sous contrôle public. Le chapitre est axé sur la structure interne des comptes du secteur public, le lien entre ces comptes et le reste du Système canadien des comptes macroéconomiques ainsi que sur la façon dont ces comptes permettent d’interpréter des faits économiques.

9.1 Introduction

9.1.1 Rôle des administrations publiques dans l’économie canadienne

Le secteur des administrations publiques générales est une importante composante de l’économie canadienne, représentant environ le quart de l’activité économique. En 2009, il a été à l’origine de 345 milliards de dollars de dépenses de consommation finale et de 72 milliards de dollars de dépenses de formation brute de capital fixe, lesquelles représentaient ensemble 26,6 % du produit intérieur brutNote . Au cours de la même année, l’effectif moyen dans les services d’enseignement, les soins de santé, l’assistance sociale et les administrations publiques était de 3 792 968 personnes, ce qui équivalait à 26,0 % de l’emploi totalNote .

Le vaste éventail de biens, de services et de transferts fournis aux Canadiens par les administrations publiques (fédérale, provinciales, territoriales, locales et autochtones) touche tous les résidents, tout comme les impôts et autres droits prélevés par les administrations publiques. Les citoyens ont besoin de données factuelles exactes, actuelles et comparables sur les activités des administrations publiques afin d’évaluer le rendement de ces dernières. Ces renseignements sont fournis par le Système canadien des comptes macroéconomiques.

Les administrations publiques générales sont l’un des six secteurs des comptes des revenus et dépenses (chapitre 5) et des comptes des flux financiers et du patrimoine (chapitre 6). Les activités des entreprises publiques sont comptabilisées dans les secteurs des sociétés financières et des sociétés non financières (dans les deux mêmes chapitres). Les administrations publiques générales et les entreprises publiques sont aussi représentées dans les tableaux des ressources et des emplois (chapitre 4). Le présent chapitre réunit au même endroit tous ces renseignements sur les administrations publiques générales et les entreprises publiques, selon une structure organisationnelle différente qu’on appelle les statistiques de finances publiques (SFP).

Les SFP mesurent la situation financière des composantes et des sous-composantes du secteur public. Ces mesures sont utilisées par divers économistes et analystes de l’industrie dans le secteur privé et le secteur public. Elles sont comparables aux SFP d’autres pays et fournissent des statistiques qui sont comparables entre les diverses administrations publiques canadiennes, à savoir les administrations publiques fédérale, provinciales, territoriales, locales et autochtones.

9.1.2 Statistiques de finances publiques

On compile les SFP en rassemblant l’information provenant des systèmes comptables publiques détaillées (les « grands livres ») et des états comptables publics des différents niveaux d’administration publique et en les rajustant en fonction d’une seule norme comptable comparable à l’échelle internationale. Ces statistiques présentent le point de vue du secteur public d’une manière conforme au cadre du Système de comptabilité nationale de 2008 (SCN 2008), dont il a été question aux chapitres précédents.

L’influence des administrations publiques s’étend au-delà de leurs propres activités pour inclure celles des entreprises sous contrôle public. Ces dernières exercent leurs activités dans de nombreuses industries, notamment les services d’électricité, les services postaux, le transport en commun, les services ferroviaires de transport de voyageurs, les ports, les loteries et les jeux, les traversiers, le contrôle et la distribution de l’alcool et du cannabis, les centres de congrès ainsi que la finance, les assurances et l’immobilier. Les recettes totales des entreprises publiques s’élevaient à 137 milliards de dollars en 2009Note .

Comme il a été mentionné, les comptes du secteur des administrations publiques du Canada sont examinés aux chapitres 4, 5 et 6, tout comme les comptes des cinq autres secteurs institutionnels, dans le contexte de la séquence des comptes. La séquence imbriquée des comptes est expliquée à la section 3.6 du chapitre 3 et comprend ce qui suit :

- le compte de production;

- le compte d’exploitation;

- le compte d’affectation des revenus primaires;

- le compte de distribution secondaire du revenu;

- le compte d’utilisation du revenu disponible;

- le compte de redistribution du revenu en nature;

- le compte d’utilisation du revenu disponible ajusté;

- le compte de capital;

- le compte financier;

- le compte des autres changements de volume d’actifs;

- le compte de réévaluation;

- le compte de bilan.

Toutefois, pour certaines fins, les décideurs et les analystes financiers des administrations publiques préfèrent que les comptes de ces dernières soient présentés selon une structure différente qui suit de plus près la présentation des états budgétaires officiels et des comptes publics vérifiés des administrations publiquesNote . Cette structure montre un certain nombre d’agrégats et de soldes comptables différents qui ne figurent pas dans la séquence des comptes, comme les recettes et les charges totales, les dépenses totales, les recettes fiscales, le solde net de gestion et la dette totale. Ces données sont compilées dans une autre composante du Système canadien des comptes macroéconomiques (SCCM) appelée statistiques de finances publiques (SFP), laquelle utilise les mêmes concepts de base, définitions et règles comptables que ceux élaborés dans l’édition 2008 du Système de comptabilité nationale (SCN 2008), en affichant toutefois les statistiques selon la structure de remplacement qui vient d’être mentionnée.

Le présent chapitre décrit le système de comptabilité des SFP. Il s’inspire largement, et à certains égards directement, du manuel publié par le Fonds monétaire international intitulé Manuel de statistiques de finances publiques 2014 (MSFP 2014).

Le cadre des SFP mesure les dimensions économiques du secteur public du Canada. Les principales dimensions sont les recettes, les dépenses et l’excédent ou le déficit qui en résulte, les actifs, les passifs et la valeur nette ou la dette nette.

Comme les états et les rapports financiers publiés directement par les diverses administrations publiques du Canada sont fondés sur les structures organisationnelles et les pratiques de comptabilité et d’établissement de rapports de chaque administration publique, lesquelles diffèrent considérablement d’une administration publique à l’autre et d’une année à l’autre, il n’y a pas d’uniformité entre les secteurs de compétence et au fil du temps. Pour régler ce problème, Statistique Canada a mis au point le système de gestion financière (SGF) au cours des 70 dernières années, de concert avec des représentants de tous les niveaux d’administration publique, du milieu universitaire et du monde des affaires. En 2014, cette structure purement canadienne a été remplacée par le système de SFP comparable à l’échelle internationale. (Voir l’annexe A.9.1)

9.2 Le cadre des statistiques de finances publiques

9.2.1 Structure du système des statistiques de finances publiques

Le cadre des statistiques de finances publiques (SFP) vise à faciliter l’analyse budgétaire dans un contexte macroéconomique. Il prend les éléments de la séquence des comptes, dont il a été question aux chapitres 3, 4, 5 et 6, qui s’appliquent aux secteurs des administrations publiques générales et des entreprises publiquesNote et les réorganise dans un format tabulaire qui ressemble aux tableaux financiers qu’on trouve habituellement dans les présentations budgétaires et les états financiers vérifiés des administrations publiques.

Le cadre comprend les quatre états financiers suivants :

- l’état des résultats;

- l’état des autres flux économiques;

- le bilan;

- la situation des opérations de trésorerie.

Le premier de ces états financiers, soit l’état des résultats, enregistre les opérations relatives aux recettes, aux charges, à l’investissement net dans des actifs non financiers, à l’acquisition nette d’actifs financiers et à l’accumulation nette de passifs. Le poste des recettes des SFP comprend les impôts sur le revenu, les bénéfices, les gains en capital, les salaires, la propriété, les biens et services, les transactions internationales et d’autres assiettes fiscales; les cotisations sociales; les dons d’autres niveaux d’administration publique; les revenus de la propriété comme les intérêts sur les prêts et les revenus distribués des entreprises publiques, ainsi que certains autres types de recettes. Dans le SCN 2008, ces postes sont inscrits dans le compte d’exploitation, le compte d’affectation des revenus primaires, le compte de distribution secondaire du revenu et le compte de capital. Le poste des charges des SFP comprend la rémunération des salariés, les achats de biens et services, les subventions, les intérêts sur la dette publique, les prestations sociales versées, la consommation de capital fixe et certains autres types de charges. Ces composantes figurent également dans la séquence des comptes du SCN 2008. L’investissement net dans des actifs non financiers désigne l’achat de bâtiments, d’ouvrages de génie civil, de matériel et d’outillage et d’autres biens d’équipement. L’acquisition nette d’actifs financiers et l’accumulation nette de passifs désignent les variations des avoirs des administrations publiques en divers instruments financiers, comme le numéraire et les dépôts bancaires, les crédits, les obligations, les autres titres et ainsi de suite. Dans le SCN 2008, ces opérations sont consignées dans le compte financier.

Le site Web de Statistique Canada contient des tableaux statistiques montrant l’état des résultats pour chaque sous-secteur du secteur des administrations publiques générales du CanadaNote .

La différence entre les recettes et les charges, selon la définition utilisée dans l’état des résultats, est le solde brut ou net de gestion; le solde brut omet la consommation de capital fixe comme poste de charges, alors que le solde net l’inclut. Ces soldes comptables mesurent la variation de la valeur nette des administrations publiques qui découle d’opérations non financières et autres qu’en capital, et ils sont d’importants indicateurs de la viabilité de leurs finances. La déduction subséquente de l’acquisition nette d’actifs non financiers du solde net de gestion produit un solde appelé « prêt ou emprunt net », qui détermine la mesure dans laquelle les administrations publiques fournissent des ressources financières aux autres secteurs de l’économie et au reste du monde (prêt net) ou utilisent des ressources financières produites par les autres secteurs (emprunt net). Le poste de prêt ou emprunt net est aussi équivalent au besoin de financement des administrations publiques, calculé comme étant le solde net des opérations sur actifs financiers et passifs. Il s’agit d’une mesure de l’incidence financière nette de l’activité des administrations publiques sur le reste de l’économie.

L’état des autres flux économiques présente des renseignements sur les changements de la valeur nette qui résultent de flux autres que les opérations. Cet état financier des SFP est l’homologue du compte des autres changements de volume d’actifs dans la séquence des comptes du SCN 2008. Ces flux sont classés comme étant des changements de la valeur (des réévaluations, c’est-à-dire des gains ou des pertes de détention) ou du volume (c’est-à-dire de la grandeur physique et de la qualité) des actifs et des passifs. Le solde comptable de cet état est la variation de la valeur nette résultant des autres flux économiques. Cet état n’a pas encore été élaboré dans les SFP du Canada.

Le bilan des SFP présente les stocks d’actifs et de passifs et la valeur nette à la fin de la période comptable et correspond directement au bilan dans la séquence des comptes. La valeur nette des administrations publiques désigne la différence entre le total des actifs et le total des passifs. Un autre solde comptable pouvant être produit à partir du bilan est la valeur financière nette, qui est définie comme le total des actifs financiers moins le total des passifs.

Parallèlement aux comptes des autres secteurs (les ménages, les institutions sans but lucratif au service des ménages, les sociétés financières et non financières et les non-résidents) dont il a été question précédemment, le bilan de fermeture d’une unité institutionnelle du secteur public à la fin d’une période comptable donnée est toujours égal au bilan d’ouverture de cette période, plus les prêts ou emprunts nets effectués au cours de cette période d’après l’état des résultats, plus la variation de la valeur nette résultant des autres flux économiques au cours de cette période d’après l’état des autres flux économiquesNote .

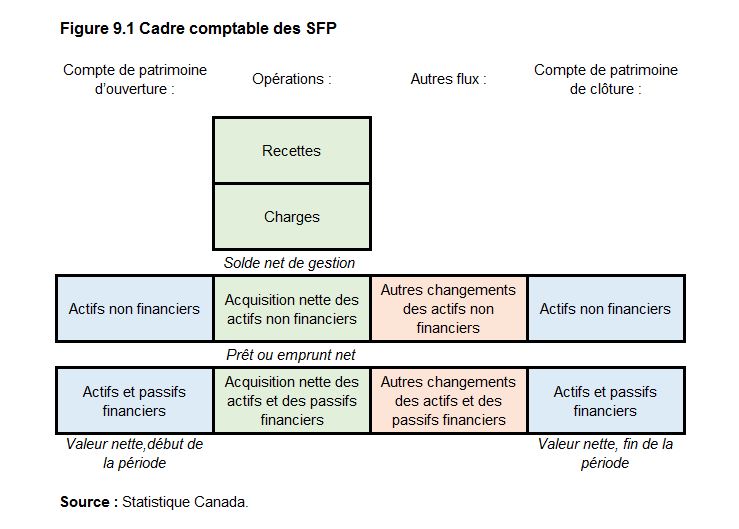

La structure globale de la base de données des statistiques de finances publiques est résumée à la figure 9.1. Les éléments constituants du système sont décrits en détail aux sections 9.4 à 9.8.

Description de la figure 9.1

Cadre comptable des SFP

Cette figure donne un aperçu très général du cadre comptable des Statistiques de finances publiques sous forme de matrice. Les colonnes sont « Compte de patrimoine d’ouverture », « Opérations », « Autres flux » et « Compte de patrimoine de clôture ». Les rangées sont « Recettes », « Charges », « Solde net de gestion », « Actifs non financiers », « Prêt ou emprunt net », « Actifs et passifs financiers » et « Valeur nette ».

Les SFP sont fondées sur les principes de la comptabilité d’exercice, mais les statistiques fondées sur la comptabilité de caisse sont également utiles. La situation des opérations de trésorerie montre les montants de trésorerie engendrés ou absorbés par les opérations courantes, les opérations sur actifs non financiers et les opérations sur actifs financiers et passifs autres que les avoirs en espèces. Le solde comptable, à savoir la variation nette de trésorerie, représente la somme de trésorerie nette issue de ces trois sources de flux de trésorerie. Cette situation fournit des renseignements sur les liquidités des administrations publiques et aide aussi à faire le rapprochement entre les états qui reposent sur la comptabilité de caisse et les états produits selon la comptabilité d’exercice. Elle n’a pas encore été élaborée dans les SFP du Canada.

9.2.2 Unités institutionnelles

Selon la définition donnée au chapitre 3, une unité institutionnelle est « une entité économique qui est capable, de son propre chef, de posséder des actifs, de prendre des engagements, de s’engager dans des activités économiques et de réaliser des opérations avec d’autres entités ». Le même concept s’applique dans le présent chapitre. Le secteur des administrations publiques générales et ses sous-secteurs ainsi que le secteur des entreprises publiques sont composés d’unités institutionnelles. Toutes les unités institutionnelles du secteur des administrations publiques générales sont réputées résider dans leur propre pays, alors que les unités du secteur des entreprises publiques peuvent être résidentes ou non résidentes selon le pays dans lequel elles mènent des activités.

Les unités institutionnelles du secteur public canadien sont énumérées et décrites dans l’univers du secteur public, dont il est question à la section 9.3.1.

9.2.2.1 Unités institutionnelles des administrations publiques

Les unités institutionnelles des administrations publiques sont des entités juridiques, instituées par décision politique, qui exercent un pouvoir législatif, judiciaire ou exécutif sur d’autres unités institutionnelles. Les principales fonctions économiques d’une administration publique consistent à assurer la fourniture de biens et de services à la collectivité ou à des ménages individuels principalement selon des modalités non commerciales, à redistribuer les revenus et la richesse au moyen de paiements de transfert, à s’engager principalement dans des activités de production non marchande et à financer ses activités principalement au moyen de prélèvements fiscaux et d’autres transferts obligatoires. Les administrations publiques régissent et favorisent également le comportement d’autres unités institutionnelles. Une unité d’administration publique peut aussi financer une partie de ses activités en empruntant ou en acquérant des fonds de sources autres que les transferts obligatoires, par exemple en gagnant des revenus d’intérêts, en vendant des biens et des services ou en percevant des redevances sur l’exploitation des actifs naturels. Toutes les unités d’administration publique font partie du secteur des administrations publiques générales.

Au Canada, les ministères, les organismes, les conseils, les commissions, les autorités judiciaires, les organes législatifs et les autres entités du secteur public ne constituent pas des unités institutionnelles puisqu’ils n’ont pas le pouvoir de posséder des actifs, de prendre des engagements ou de réaliser des opérations de leur propre chef. En général, les entités financées par des crédits alloués dans le cadre d’un budget régi par un organe législatif ne sont pas des unités institutionnelles distinctes et sont traitées comme constituant une seule unité institutionnelle. Par exemple, Statistique Canada n’est pas une unité institutionnelle en soi. Il fait plutôt partie de l’unité institutionnelle du gouvernement du Canada.

L’emplacement géographique d’une unité d’administration publique n’est pas toujours limité à un seul endroit sur le territoire canadien. Par exemple, les différents ministères du gouvernement fédéral sont souvent dispersés dans tout le pays. Ils continuent néanmoins de faire partie de la même unité institutionnelle. De même, un ministère donné peut avoir des succursales ou des bureaux à de nombreux endroits pour répondre aux besoins locaux. Ces succursales et bureaux font partie de la même unité institutionnelleNote .

Une unité d’administration publique exerce son contrôle sur une autre en nommant ses gestionnaires ou en prenant des dispositions législatives ou réglementaires visant son financement.

9.2.2.2 Sociétés sous contrôle public

Comme dans le SCN 2008 de façon plus générale, une société est définie dans les SFP comme une entité capable de générer un profit ou d’autres gains financiers pour ses propriétaires, qui est reconnue par la loi comme une entité juridique distincte de ses propriétaires et qui est constituée aux fins de la production marchande. Dans les SFP et le SCN 2008, le terme « société » n’est pas nécessairement utilisé de la même façon qu’au sens juridique.

La clé du classement d’une unité en tant que société privée ou publique dans les SFP et le SCN 2008, c’est sa qualité de producteur marchand. Sont particulièrement importantes les conditions selon lesquelles une société doit produire des biens et des services pour le marché à des prix économiquement significatifs et pouvoir être une source de profit ou d’autres gains financiers pour ses propriétaires. Certaines institutions sans but lucratif et unités d’administration publique sont juridiquement constituées en société, mais ne sont pas considérées comme telles pour les besoins des SFP parce qu’elles ne sont pas des producteurs marchands. D’autres institutions sans but lucratif sont juridiquement constituées en société et produisent pour le marché, mais elles ne sont pas autorisées à être une source de gains financiers pour leurs propriétaires. À l’inverse, certaines entités ayant une désignation juridique autre que celle de « société », comme les sociétés en nom collectif, peuvent être considérées comme des sociétés dans les SFP lorsqu’elles satisfont à la définition de société.

Dans le SCN 2008, toutes les sociétés font partie du secteur des sociétés non financières ou du secteur des sociétés financières, selon la nature de leur activité principale. Les unités institutionnelles qui répondent aux critères d’une société et qui sont contrôlées par des unités d’administration publique ou d’autres sociétés publiques sont classées comme sociétés publiques ou, de façon équivalente, comme entreprises publiques.

9.2.2.3 Quasi-sociétés

Une quasi-société est soit i) une entreprise non constituée en société appartenant à une unité institutionnelle résidente, qui possède des renseignements suffisants pour établir un ensemble complet de comptes, qui est exploitée comme si elle était une société distincte et dont la relation avec son propriétaire est en réalité celle d’une société avec ses actionnaires; soit ii) une entreprise non constituée en société appartenant à une unité institutionnelle non résidente, qui est considérée comme une unité institutionnelle résidente parce qu’elle s’engage dans des activités productives importantes sur le territoire économique du pays, pour une longue période de temps. Il s’agit d’une entité non constituée en société, ni autrement établie juridiquement, mais qui fonctionne comme une société. Elle est traitée comme une société dans les SFP tout comme dans le SCN 2008.

9.2.2.4 Organismes de restructuration

Les organismes de restructuration sont des unités créées pour réorganiser des entreprises en difficulté ou pour vendre des sociétés et d’autres actifs de ces entreprises. Ils sont parfois créés dans le contexte d’une crise bancaire et peuvent aussi être utilisés pour l’annulation d’actifs ayant subi une dépréciation et le remboursement de passifs d’entités insolvables. Les organismes de restructuration peuvent être des unités du secteur public de courte durée ou parfois de longue date.

Les administrations publiques peuvent financer les activités d’organismes de restructuration soit directement au moyen de transferts en capital, de prêts ou d’infusions de capitaux propres, soit indirectement au moyen de garanties.

Une unité qui assume un faible risque parce qu’elle bénéficie d’un important soutien financier public et qu’elle agit en fait ou en droit au nom d’une administration publique est susceptible d’être classée dans le secteur des administrations publiques générales plutôt que dans le secteur des entreprises publiques. De même, une unité qui vend la plupart des actifs à des valeurs inférieures à celles du marché est plus susceptible d’être classée dans le secteur des administrations publiques générales que dans le secteur des entreprises publiques. Toutefois, une unité sous contrôle public qui emprunte sur les marchés financiers à ses propres risques pour acquérir des actifs financiers et non financiers qu’elle gère activement est susceptible d’être classée comme une entreprise publique financière. Si cette unité réalise aussi des opérations pour le compte d’une administration publique, ces opérations peuvent être comptabilisées comme si elles avaient passé par le secteur des administrations publiques générales.

9.2.2.5 Fonds d’amortissement

Un fonds d’amortissement est un compte distinct, qui peut être ou ne pas être une unité institutionnelle, qui est constitué de cotisations distinctes versées par l’unité ou les unités qui utilisent le fonds (l’unité ou les unités mères) en vue du remboursement graduel de la dette.

Les unités de ce type sont surtout utilisées par les unités institutionnelles des administrations publiques, mais parfois aussi par les sociétés publiques. Il existe diverses pratiques en ce qui concerne le fonctionnement des fonds d’amortissement et le degré de contrôle exercé par les unités mères.

Les fonds d’amortissement sont classés selon qu’il s’agit d’unités institutionnelles distinctes ou pas et, s’il s’agit d’unités institutionnelles, selon qu’elles fournissent des services aux prix du marché ou non.

9.2.2.6 Régimes de pension

Il existe plusieurs types de régimes de pension, qu’il peut parfois être difficile de classer dans les SFP.

Les cotisations et les prestations de pension versées dans le cadre d’un régime de sécurité sociale, comme le Régime de pensions du Canada (RPC) qui est géré par l’Office d’investissement du RPC, sont traitées comme une unité institutionnelle de caisse de sécurité sociale. Toutefois, les prestations de pension provenant de régimes de pension universels non contributifs comme la Sécurité de la vieillesse et le Supplément de revenu garanti qui ne sont pas gérés par une unité institutionnelle distincte sont plutôt classées comme faisant partie d’une unité d’administration publique générale.

Les régimes de pension liés à l’emploi autres que les régimes de sécurité sociale peuvent être des régimes à « cotisations déterminées » ou à « prestations déterminées ». S’il n’existe pas de réserve ou de fonds comme tels, ces régimes ne sont pas considérés comme des unités institutionnelles distinctes. Ils sont classés à même l’unité d’employeur du secteur privé ou public qui contrôle le régime de pension. Les régimes de pension des fonctionnaires sont souvent de cette nature et sont réputés faire partie de l’unité institutionnelle d’administration publique, même s’ils peuvent être documentés dans des états comptables théoriques distincts. Le Régime de pension de retraite de la fonction publique, qui s’applique aux fonctionnaires fédéraux, en est un exempleNote .

Parfois, les caisses de retraite sont gérées par une autre institution financière, comme une compagnie d’assurance, qui reçoit les cotisations de l’employeur et de ses salariés et qui verse les prestations de pension. Les régimes de pension en fiducie de ce type sont enregistrés auprès de l’Agence du revenu du Canada à des fins fiscales et sont classés dans les SFP et le SCCM de façon plus générale comme faisant partie de l’institution financière qui les gèreNote . Le Régime de retraite des enseignantes et des enseignants de l’Ontario, qui s’applique aux enseignants des écoles primaires et secondaires, en est un exemple.

9.2.2.7 Fonds souverains

Les fonds souverains sont des fonds d’administration publique spéciaux qui permettent de détenir et de gérer des actifs. L’Alberta Heritage Savings Trust Fund [Fonds d’épargne du patrimoine de l’Alberta] est sans doute l’exemple le plus connu au Canada, bien que d’autres provinces aient également établi des fonds de ce genre. À l’échelle internationale, les fonds mis sur pied par les administrations publiques de la Norvège, de l’Arabie saoudite et de certains autres États où les ressources pétrolières et gazières sont abondantes, mais s’épuisent peu à peu, en sont d’autres exemples.

Les fonds souverains résidents qui sont organisés sous forme d’unités institutionnelles distinctes et qui fournissent des services financiers à des administrations publiques aux prix du marché sont classés comme des entreprises publiques. Si les services sont fournis à des prix ne correspondant pas à ceux du marché ou s’il n’existe pas d’unité distincte, les fonds sont classés à même les unités d’administration publique qu’ils servent.

9.2.2.8 Entités ad hoc

Les entités ad hoc sont des unités qui sont intentionnellement créées comme entités juridiques pour réaliser des objectifs précis et souvent temporaires. Dans le secteur privé, on les utilise parfois pour isoler une entreprise du risque financier.

Ces entités peuvent être établies dans des pays autres que ceux où les sociétés mères résident, pour qu’elles y réalisent des opérations internationales. Il peut s’agir, par exemple, de sociétés de portefeuille ou de sociétés de vente et d’administration. Dans les comptes internationaux, ces entités sont traitées comme des entreprises d’investissement direct si elles répondent au critère de propriété de 10 % (voir le chapitre 8).

Normalement, une entreprise ou une administration publique transfère des actifs à une entité ad hoc afin que celle-ci les gère ou s’en serve pour financer un grand projet, ce qui permet d’atteindre un ensemble d’objectifs limité. Les entités ad hoc font souvent partie intégrante de partenariats public-privé puisqu’elles peuvent appartenir à une ou à plusieurs autres entitésNote .

Les entités ad hoc résidentes qui fonctionnent uniquement de manière passive par rapport à l’administration publique générale et qui mènent des activités financières et quasi financières sur ordre de leur administration publique mère ne sont pas classées comme des unités institutionnelles distinctes. Toutefois, les entités ad hoc résidentes qui agissent de façon indépendante et qui acquièrent des actifs et contractent des engagements pour leur propre compte sont classées comme des unités institutionnelles distinctes.

9.2.2.9 Coentreprises

Parfois, les unités du secteur public concluent des ententes avec des sociétés privées ou d’autres unités du secteur public pour entreprendre conjointement des activités. L’entité combinée s’appelle une coentreprise et pourrait être un producteur marchand ou non marchand.

Une coentreprise consiste en l’établissement d’une société, d’une société en nom collectif ou d’une autre unité institutionnelle dans laquelle les parties exercent un contrôle juridique commun sur les activités de l’unité de coentreprise. En tant qu’unité institutionnelle, la coentreprise peut passer des contrats en son propre nom et réunir des fonds pour ses propres besoins. Une telle coentreprise tient sa propre comptabilité.

Pour décider du classement sectoriel d’une coentreprise dans les SFP, il faut déterminer quelle unité exerce le contrôle économique. Étant donné la nature d’une coentreprise — une entité établie juridiquement qui fait l’objet d’un contrôle conjoint —, il s’agit principalement d’examiner si le contrôle économique effectif fait intervenir une unité publique ou privée. Si la coentreprise mène des activités en tant que producteur non marchand, alors l’administration publique exerce le contrôle effectif, et la coentreprise est classée dans le secteur des administrations publiques générales. Si la coentreprise est un producteur marchand, elle est traitée comme une société publique ou privée selon qu’elle est ou non contrôlée par une unité d’administration publique. En temps normal, le pourcentage correspondant à la part détenue est suffisant pour déterminer la nature du contrôle. Si les unités publiques et les unités privées détiennent un pourcentage égal de la coentreprise, les autres indicateurs de contrôle doivent être pris en considération.

9.2.3 Règles comptablesNote

Sauf pour ce qui est de la consolidation, les règles comptables du cadre des SFP sont les mêmes que celles du SCN 2008. Il existe aussi beaucoup de similarités entre les règles utilisées dans les SFP et celles que suivent les entreprises et les administrations publiques pour l’établissement de leurs états financiers vérifiés. Les paragraphes qui suivent, inspirés du MSFP 2014, décrivent brièvement les règles comptables régissant des sujets comme le moment d’enregistrement et l’évaluation des flux et des stocks.

L’enregistrement des événements économiques dans les SFP repose sur les principes de comptabilité générale. La comptabilité en partie double est utilisée pour tous les flux. Dans un système de comptabilité en partie double, chaque opération donne lieu à au moins deux écritures de valeur égale, appelées un crédit et un débit. Ce principe garantit que le total des crédits et le total des débits au titre de l’ensemble des opérations sont égaux, ce qui permet de vérifier la cohérence des comptes d’une unité, d’un sous-secteur ou d’un secteur dans les SFP. Les autres flux économiques mènent également à des écritures de débit et de crédit. Ces flux ont leurs écritures correspondantes directement dans les variations de la valeur nette. En conséquence, la comptabilité en partie double garantit l’identité fondamentale du bilan, c’est-à-dire que la valeur totale des actifs est égale à la valeur totale des passifs augmentée de la valeur nette.

Une écriture de débit correspond à l’augmentation d’un actif, à la diminution d’un passif ou à la diminution de la valeur nette. Une écriture de crédit correspond à la diminution d’un actif, à l’augmentation d’un passif ou à l’augmentation de la valeur nette. Les écritures de recettes entraînent l’augmentation des actifs ou la diminution des passifs, ce qui mène au bout du compte à l’augmentation de la valeur nette, d’où l’enregistrement des recettes en crédits. Inversement, les écritures de charges entraînent la diminution des actifs ou l’augmentation des passifs, ce qui mène au bout du compte à la diminution de la valeur nette, d’où l’enregistrement des charges en débits. Les autres flux économiques peuvent faire augmenter ou diminuer les actifs et les passifs, ce qui a une incidence directe sur la valeur nette. En cas de reclassement d’actifs ou de passifs, il y a variation des stocks de deux catégories d’actifs ou de passifs sans incidence sur la valeur nette (par exemple, une augmentation d’une catégorie d’actifs est associée à une diminution d’une autre catégorie d’actifs).

Un bilan est un relevé, dressé à un instant particulier, de la valeur des stocks d’actifs détenus et des passifs dus par une unité institutionnelle ou un groupe d’unités. L’identité fondamentale du bilan et de la comptabilité en général est que la valeur totale des actifs est toujours égale à la valeur totale des passifs augmentée de la valeur nette. L’emploi de la comptabilité en partie double assure le maintien de cette identité. Il y a plusieurs combinaisons possibles de débits et de crédits ayant une incidence sur les actifs, les passifs et la valeur nette. Par exemple, l’achat, par une unité d’administration publique générale, d’un service à régler dans les 30 jours est enregistré sur la base des droits et obligations (ou des droits constatés) (voir la section 9.2.3.1) comme une charge (débit) et une augmentation du passif au titre des autres créditeurs (crédit). Ainsi, la charge diminue la valeur nette à hauteur de l’augmentation des passifs, sans que les actifs soient touchés. Le paiement ultérieur au bout des 30 jours est enregistré sur la base des droits et obligations comme une diminution du numéraire et des dépôts (crédit) et une diminution des autres créditeurs (débit). Dans ce cas, les actifs et les passifs diminuent du même montant, et la valeur nette est inchangée.

9.2.3.1 Moment d’enregistrement des flux

Une difficulté liée à la détermination du moment auquel une opération a lieu découle des délais entre l’instant où une action est entreprise et celui où elle est achevée. Par exemple, de nombreux achats de biens débutent par la signature d’un contrat entre le vendeur et l’acheteur. Viennent ensuite la mise en production de l’article commandé, l’expédition de l’article par le vendeur, l’arrivée chez l’acheteur, l’établissement et l’envoi de la facture, la réception de la facture, l’autorisation de paiement, l’accumulation éventuelle d’intérêts pour retard de paiement ou l’expiration de la période de ristourne pour paiement rapide, la signature d’un chèque en règlement de la facture, son envoi par l’acheteur, sa réception par le vendeur qui le dépose à sa banque et enfin le paiement du chèque par la banque de l’acheteur. Même alors, l’opération peut ne pas être réalisée, car l’acheteur peut avoir le droit de retourner la marchandise ou de présenter une réclamation au titre de la garantie. D’un point de vue économique, chacun de ces différents moments est, dans une certaine mesure, à prendre en considération et peut se traduire par l’enregistrement de multiples opérations dans les SFP, mais chaque opération ne peut être attribuée qu’à un seul moment.

De même, lorsqu’il s’agit d’analyser les charges et les acquisitions d’actifs non financiers d’une administration publique, il est possible de distinguer le jour où un budget est voté par le pouvoir législatif, le jour où le ministère des Finances autorise un ministère à utiliser des crédits, le jour où un ministère prend un engagement particulier, le jour où les livraisons ont lieu et, finalement, le jour où les ordres de paiement sont établis et les chèques payés. En matière d’impôts, par exemple, les moments importants sont le jour ou la période où naît une obligation, le moment où la créance fiscale est définitivement établie, la date limite à laquelle le paiement doit être effectué sans pénalité et le jour où l’impôt est payé ou la restitution effectuée.

En résumé, lorsqu’on utilise la méthode d’enregistrement sur la base des droits et obligations (ou des droits constatés), les opérations sont enregistrées au moment où se produit le changement de propriété économique en ce qui concerne les biens, les actifs non financiers non produits et les actifs financiers et passifs, au moment où les services sont rendus, et, en ce qui concerne les opérations de répartition, au moment où naissent les créances qui s’y rapportent. En revanche, lorsqu’on utilise la méthode d’enregistrement sur la base d’une comptabilité de caisse, les flux sont enregistrés au moment où les fonds sont encaissés et décaissés.

L’enregistrement sur la base des droits constatés saisit les flux au moment où la valeur économique est créée, transformée, échangée, transférée ou éteinte. En d’autres termes, les effets des événements économiques sont enregistrés dans la période au cours de laquelle ils se produisent, que le paiement ou l’encaissement de fonds ait été exigible ou effectué. Le moment auquel les événements économiques ont lieu n’est toutefois pas toujours clair. En général, on retient le moment du transfert de la propriété économique des biens ou de la fourniture des services, le moment où naît l’obligation de payer des impôts, celui qui établit le droit de recevoir une prestation sociale ou celui où naît toute autre forme de créance certaine.

Voici quelques exemples :

- Lorsqu’un employé d’une entreprise publique travaille pendant un mois, le salaire versé à l’employé est comptabilisé au cours du même mois, même s’il peut y avoir un délai d’une semaine ou deux avant que le paiement intégral en espèces ne soit versé.

- Lorsqu’une administration publique signe un contrat visant la construction d’un nouvel aéroport sur une période de plusieurs années et que des paiements proportionnels sont versés annuellement, les paiements qui en résultent sont comptabilisés année après année au fur et à mesure des travaux de construction.

- Lorsqu’une personne paie la taxe sur les produits et services à l’égard d’un achat au détail au cours d’un mois donné, les recettes publiques qui en résultent sont comptabilisées au cours du même mois, même s’il peut y avoir un délai de quelques semaines avant que l’administration publique ne reçoive les recettes fiscales du détaillant qui les a perçues.

9.2.3.2 Évaluation

Tous les flux et les stocks sont mesurés aux prix du marché, dans la mesure du possible. Les prix du marché font référence à la valeur courante d’échange, c’est-à-dire la valeur à laquelle les biens, les services, le travail ou les actifs sont ou pourraient être échangés contre des espèces. Les flux enregistrés dans l’état des résultats sont évalués aux prix du marché auxquels ces flux ont lieu, tandis que les flux enregistrés dans la situation des opérations de trésorerie sont évalués à la valeur monétaire des flux de trésorerie. Les stocks sont évalués aux prix du marché en vigueur à la date d’établissement du bilan.

9.2.3.2.1 Évaluation des opérations

Les prix du marché pour les opérations désignent les sommes d’argent que des acheteurs consentants paient pour acquérir quelque chose auprès de vendeurs consentants. Les échanges se font entre des parties indépendantes et uniquement pour des raisons commerciales, parfois dites « sans lien de dépendance ». Si l’on s’en tient à cette définition, un prix du marché désigne donc uniquement le prix pour un échange déterminé dans les conditions indiquées. Un deuxième échange d’une unité identique, même dans des conditions quasiment analogues, pourrait donner lieu à un prix du marché différent. Un prix du marché défini de cette manière doit être clairement distingué des notions de cotation, de cours mondial, de prix courant, de juste prix ou de tout autre prix destiné à exprimer la généralité des prix pour une catégorie d’échanges supposés identiques, au lieu du prix s’appliquant dans les faits à un échange déterminé. Par ailleurs, un prix du marché ne doit pas nécessairement être interprété comme étant équivalent à un prix du marché libre, c’est-à-dire qu’une opération marchande ne devrait pas être interprétée comme se produisant exclusivement dans une situation purement concurrentielle sur le marché. Dans la réalité, une opération marchande peut avoir lieu dans le cadre d’un monopole, d’un monopsone ou de toute autre structure de marché. En effet, il arrive que le marché soit si étroit qu’il consiste en une opération unique en son genre entre des parties indépendantes.

Lorsqu’un prix est convenu par les deux parties préalablement à la réalisation d’une opération, ce prix convenu ou contractuel est le prix du marché pour cette opération, quels que soient les prix pratiqués au moment où l’opération a lieu.

Les valeurs d’échange réelles, exprimées en termes monétaires, sont présumées être les prix du marché dans la plupart des cas. Les opérations impliquant un dumping ou une vente à rabais représentent des prix du marché. Les prix des biens et des services incluent les impôts et subventions applicables. Un prix du marché correspond au prix payable par l’acheteur après prise en compte de tout rabais, remboursement ou ajustement par le vendeur.

Les opérations sur actifs financiers et passifs sont enregistrées à leur prix d’acquisition ou de cession. Les opérations sur actifs financiers et passifs sont enregistrées sans les frais de service, les commissions, les honoraires, les taxes et les autres paiements semblables à l’égard de services qui seraient nécessaires pour acquérir l’actif ou engager le passif. Ces coûts de transfert de propriété sont exclus, qu’ils soient imputés explicitement, inclus dans le prix de l’acheteur ou déduits du produit du vendeur. La raison en est que les débiteurs et les créanciers doivent enregistrer le même montant pour le même instrument financier. Les commissions, les honoraires ou les taxes sont enregistrés séparément de l’opération sur actifs financiers et passifs, dans les catégories appropriées de recettes ou de charges. L’évaluation des instruments financiers, qui exclut les commissions, diffère de l’évaluation des actifs non financiers (à l’exception des terrains), qui comprend tous les coûts de transfert de propriété. Les coûts de transfert de propriété des terrains sont habituellement compris dans la valeur des améliorations apportées aux terrains.

Lorsque les prix du marché pour des opérations ne peuvent pas être observés, comme pour certaines opérations de troc ou de transfert en nature, l’évaluation selon les équivalents du prix du marché fournit une approximation des prix du marché. Dans ce cas, les prix du marché des mêmes articles ou d’articles similaires, lorsqu’ils existent, fournissent une bonne base pour l’application du principe des prix du marché. En règle générale, il faut prendre les prix du marché observés sur des marchés sur lesquels se déroulent, en nombre suffisant et dans des conditions analogues, des échanges d’articles identiques ou similaires. S’il n’existe aucun marché approprié sur lequel un bien ou un service particulier est actuellement échangé, on peut obtenir l’évaluation d’une opération impliquant ce bien ou ce service à partir des prix du marché de biens et services similaires, en réalisant des ajustements au titre de la qualité et des autres différences.

9.2.3.2.2 Évaluation des stocks

Les stocks sont évalués à leur valeur marchande, c’est-à-dire comme s’ils étaient acquis lors d’opérations marchandes à la date de référence du bilan. Les prix du marché sont déjà disponibles pour les actifs et les passifs qui sont négociés sur des marchés actifs, plus particulièrement pour certains actifs financiers et les passifs qui leur sont associés. La valeur marchande des autres actifs et passifs doit souvent être estimée de façon plus approximative.

L’évaluation selon l’équivalent de la valeur marchande est nécessaire pour évaluer les actifs et les passifs qui ne sont pas négociés sur les marchés ou alors seulement de façon sporadique. Pour ces actifs et ces passifs, il est nécessaire d’estimer une valeur qui se rapproche des prix du marché.

D’autres méthodes d’évaluation sont également utilisées dans certaines circonstances. La valeur marchande, la juste valeur et la valeur nominale doivent être distinguées de notions telles que la valeur amortie, la valeur faciale, la valeur comptable et le coût historique.

La juste valeur est une valeur marchande équivalente définie comme le montant contre lequel un actif pourrait être échangé ou un passif réglé dans une opération de plein gré entre parties indépendantes et bien informées. Il s’agit donc d’une estimation de ce qui pourrait être obtenu si le propriétaire vendait l’actif ou si le débiteur réglait le passif.

La valeur nominale est le montant que le débiteur doit au créancier à un moment donné. Elle reflète la valeur de l’instrument lors de sa création et les flux économiques ultérieurs, comme les opérations, les changements de valeur et autres changements, tels que les variations du taux de change. Pour ce qui est des instruments financiers autres que les titres de créance, les actions et les dérivés financiers, l’absence de valeur marchande généralement disponible signifie qu’il faut procéder à l’estimation en utilisant la valeur nominale.

La valeur amortie d’un prêt représente le processus d’élimination graduelle de l’obligation par des paiements réguliers au cours d’une période donnée. À la date de chaque paiement inscrit à l’échéancier, la valeur amortie est identique à la valeur nominale, mais peut en différer à d’autres dates, car la valeur nominale inclut les intérêts courus.

La valeur faciale d’un instrument de dette est le montant du principal à rembourser à l’échéance. On évite dans la mesure du possible d’utiliser la valeur faciale comme approximation de la valeur nominale pour mesurer la dette brute, en raison des risques d’une approche incohérente d’un instrument à l’autre. Par exemple, la valeur faciale des obligations à fort escompte et des obligations à coupon zéro comprend les intérêts non encore courus, ce qui va à l’encontre des principes de la comptabilité d’exercice.

Le coût de remplacement comptable est le prix d’acquisition courant d’un nouvel actif équivalent moins la consommation cumulée de capital fixe, l’amortissement ou l’épuisement progressif des ressources.

La valeur comptable renvoie généralement à la valeur enregistrée dans les comptes de l’entité. Les valeurs comptables peuvent avoir des significations différentes parce que leurs valeurs sont influencées par les normes, les règles et les conventions comptables ainsi que le moment de l’acquisition, les prises de contrôle de sociétés, la fréquence des réévaluations et la réglementation fiscale et autres règlements.

Le coût historique reflète le coût au moment de l’acquisition, mais peut également refléter parfois des réévaluations occasionnelles.

L’évaluation des actifs et des passifs selon les normes comptables peut ne pas refléter entièrement les prix du marché des actifs et des passifs. Le cas échéant, les données de base des SFP sont rajustées de façon à refléter le plus fidèlement possible la valeur marchande des actifs et des passifs.

Certains actifs financiers et passifs, comme les obligations, ont une valeur nominale, une valeur faciale ainsi qu’une valeur marchande. Toutefois, les opérations sur ces actifs et ces passifs sont évaluées au prix effectivement payé. De même, aux fins de l’intégration entre les stocks et les flux, les stocks de titres de créance sont évalués à leur valeur marchande lorsqu’ils sont inscrits au bilan.

9.2.3.3 Consolidation

Les administrations publiques fédérale, provinciales, territoriales et locales du Canada réalisent beaucoup d’opérations entre elles. Par exemple, l’administration publique fédérale transfère chaque année des milliards de dollars aux administrations publiques provinciales à l’appui de leurs activités liées à la santé, à l’enseignement et au bien-être social. Si l’on mesurait les activités totales combinées des administrations publiques fédérale et provinciales en additionnant simplement les dépenses fédérales et provinciales, ces paiements de transfert seraient comptés en double. La consolidation donne une meilleure idée des activités combinées de ces administrations publiques.

La consolidation consiste à regrouper les comptes financiers des unités d’une même administration publique ou ceux établis pour différentes administrations publiques, afin de produire des statistiques financières agrégées sans double comptabilisation. Autrement dit, elle consiste à présenter des données financières pour un certain nombre d’unités d’administration publique comme si celles-ci n’en formaient qu’une seuleNote . La consolidation comporte deux dimensions fondamentales. La première correspond à la couverture, c’est-à-dire le choix des entités à inclure dans une consolidation donnée. L’autre a trait aux règles comptables utilisées pour procéder à la consolidation, qui consistent notamment à éliminer les opérations entre les unités dont les comptes sont consolidés afin d’éviter la double comptabilisation.

Dans une consolidation, les opérations sur actifs financiers et passifs entre deux parties sont éliminées. Par exemple, si une administration publique municipale a acheté des titres émis par son administration publique provinciale, l’acquisition de l’actif financier et l’engagement du passif disparaîtraient dans l’état financier consolidé. Ils ne disparaîtraient pas dans les états non consolidés distincts des deux administrations publiques.

Étant donné que les états et les rapports financiers des administrations publiques sont fondés sur les structures organisationnelles et les pratiques de comptabilité et d’établissement de rapports des différentes administrations, il n’y a pas d’uniformité entre les secteurs de compétence et au fil du temps. Par exemple, une administration publique peut s’acquitter d’une fonction à l’aide d’une structure ministérielle, tandis qu’une autre a recours à une société d’État, et une autre encore, à un conseil, à une commission ou à un organisme. Par ailleurs, des noms de ministère similaires au sein de deux administrations publiques différentes ne signifient pas nécessairement des responsabilités identiques, et une administration publique particulière peut considérer une activité donnée comme contribuant à une ou à plusieurs fonctions. Les structures organisationnelles changent au fur et à mesure de la création de nouveaux programmes, de la modification des programmes existants et de l’affectation ou de la réaffectation des responsabilités. Chaque administration publique canadienne tient à jour ses propres comptes de la façon qui répond le mieux à ses objectifs. Par conséquent, les comptes publics publiés par les différentes administrations publiques ne peuvent être ni combinés ni comparés directement. On ne peut comparer de façon probante la grandeur de l’excédent ou du déficit d’une province à celle de l’excédent ou du déficit d’une autre sans apporter de rajustements appropriés pour en assurer la comparabilité.

L’avantage essentiel de la consolidation réside dans la comparabilité entre les administrations publiques et l’évitement de la double comptabilisation. La consolidation des comptes en fonction du système de comptabilité des SFP, par application des mêmes règles et procédures aux données financières de toutes les administrations publiques, produit des chiffres qui sont comparables. Les statistiques consolidées des SFP permettent de comparer l’état des finances d’une province à celui d’une autre. De même, il est possible de comparer l’état des finances de l’administration publique fédérale à celui de n’importe quelle province ou de toutes les provinces regroupées.

Par exemple, supposons que le gouvernement de l’Ontario a versé 1 milliard de dollars directement pour les services sociaux de la province, qu’il a transféré 500 millions de dollars aux administrations publiques locales de l’Ontario à l’appui des services sociaux et que les administrations publiques locales de l’Ontario ont dépensé 750 millions de dollars au titre des services sociaux. Supposons par ailleurs qu’en Alberta le gouvernement provincial n’a pas dépensé d’argent directement pour les services sociaux, mais qu’il a transféré 600 millions de dollars aux administrations publiques locales, lesquelles ont ensuite dépensé 800 millions de dollars au chapitre des services sociaux. Pour comparer les dépenses consacrées aux services sociaux dans les deux provinces, il serait inexact de simplement additionner les dépenses des administrations publiques provinciales et municipales. Cette façon de calculer donnerait des dépenses de 2,25 milliards de dollars en Ontario et de 1,4 milliard de dollars en Alberta. La bonne méthode consisterait à comparer les statistiques consolidées relatives aux dépenses sociales dans les deux provinces : 1,75 milliard de dollars en Ontario et 800 millions de dollars en Alberta.

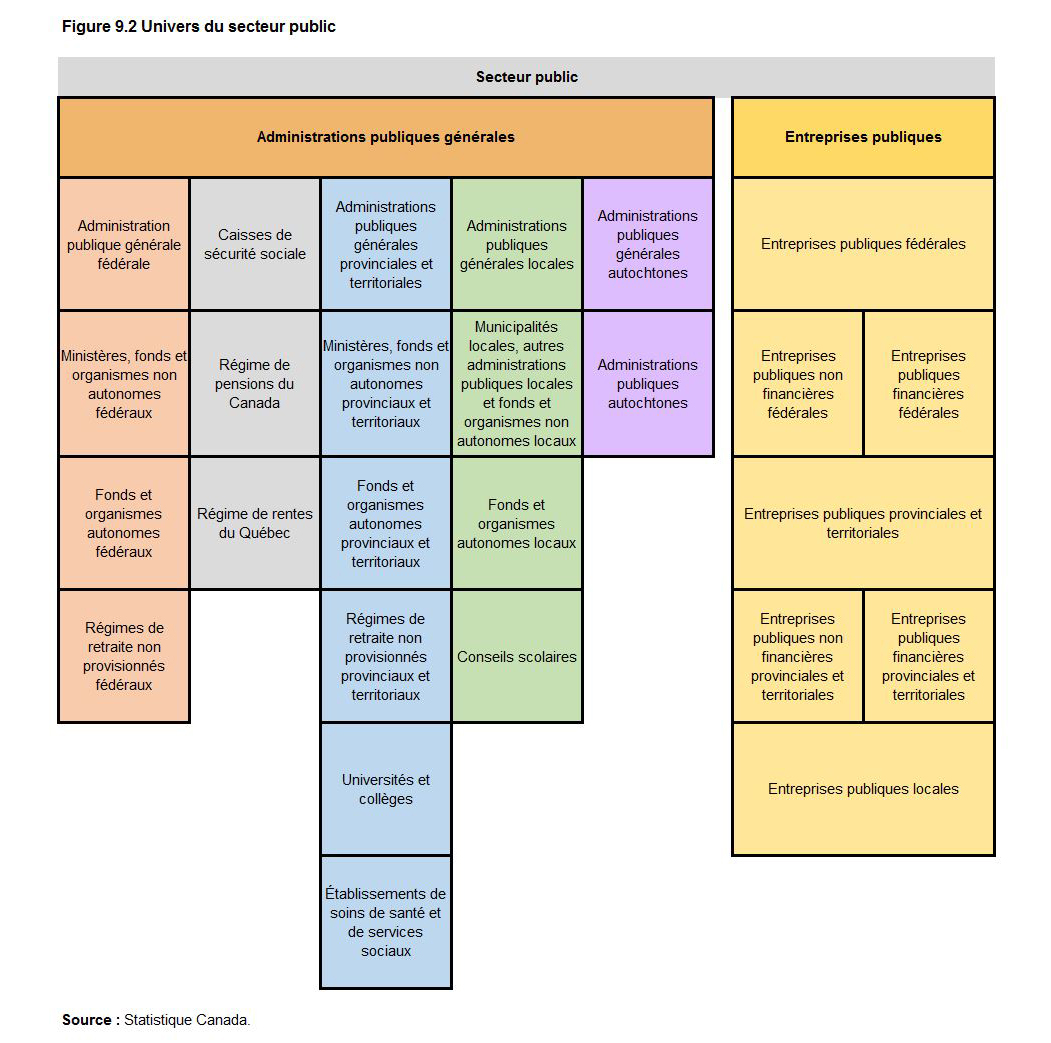

9.3 Définition du secteur public

Le cadre des SFP s’applique tant aux institutions publiques générales qu’aux entreprises sous contrôle public, qui forment collectivement ce qu’on appelle l’univers du secteur public (voir la figure 9.2). Cet univers compte trois grands secteurs, soit les administrations publiques générales, les sociétés publiques financières et les sociétés publiques non financières. Dans le cadre global du SCN 2008, qui, comme il en a été question aux chapitres précédents, compte six secteurs institutionnels, il y a des secteurs distincts pour les sociétés financières et les sociétés non financières. Ces deux secteurs comprennent des sous-secteurs pour les sociétés publiques (entreprises publiques) financières et non financières. Le secteur des administrations publiques générales comprend des sous-secteurs pour les diverses institutions publiques ainsi qu’un sous-secteur pour les caisses de sécurité sociale, qui, dans le cas du Canada, sont le Régime de pensions du Canada et le Régime de rentes du Québec. Ce cadre organisationnel fait partie de la Classification canadienne des unités et secteurs institutionnels (CSUI) 2012Note .

Description de la figure 9.2

Univers du secteur public

Cette figure illustre la structure du secteur public au Canada sous forme de matrice. Il y a deux colonnes principales, à savoir « Administrations publiques générales » et « Entreprises publiques ». La colonne « Administrations publiques générales » comporte cinq sous-colonnes, soit « Administration publique générale fédérale », « Caisses de sécurité sociale », « Administrations publiques générales provinciales et territoriales », « Administrations publiques générales locales » et « Administrations publiques générales autochtones ». La colonne des entreprises publiques montre des rangées distinctes pour les entreprises publiques fédérales, les entreprises publiques provinciales et territoriales et les entreprises publiques locales.

9.3.1 Univers du secteur public

Les SFP enregistrent les flux et les stocks d’opérations économiques pour toutes les unités institutionnelles résidentes contrôléesNote directement ou indirectement par les unités des administrations publiques résidentes, c’est-à-dire l’ensemble des unités du secteur des administrations publiques générales ainsi que les sociétés publiques résidentes. Statistique Canada tient à jour une base de données portant sur l’univers du secteur public qui contient des enregistrements pour toutes ces unités institutionnellesNote . L’information contenue dans la base de données est mise à jour annuellement et constitue un élément clé pour comprendre les statistiques de finances publiques canadiennes et en faire le rapprochement avec les comptes publiés par les administrations publiques et leurs entreprises.

Les renseignements contenus dans la base de données pour ces unités du secteur public comprennent leur dénomination sociale, la date à laquelle elles sont entrées dans l’univers du secteur public ou en sont sorties, leur province de résidence, leur code de ville selon la Classification géographique type, le secteur institutionnel auquel elles appartiennent et leur code du Système de classification des industries de l’Amérique du Nord.

Les ministères, les organismes, les conseils, les commissions, les autorités judiciaires, les organes législatifs et les autres entités qui constituent une administration publique ne sont pas des unités institutionnelles à moins qu’ils n’aient le pouvoir de posséder des actifs, de prendre des engagements ou de réaliser des opérations de leur propre chef. Les entités financées par des crédits alloués dans le cadre d’un budget régi par un organe législatif ne sont généralement pas des unités institutionnelles distinctes et sont traitées comme une entité combinée constituant une seule unité institutionnelle.

La base de données de l’univers du secteur public est mise à jour annuellement pour les années 2008 et les années suivantes pour les administrations publiques fédérale, provinciales et territoriales et les entreprises publiques qu’elles contrôlentNote . Au moment de la rédaction du présent chapitre, il y avait 5 316 inscriptions dans la base de données. De ce nombre, 64 étaient des unités relevant de l’administration publique fédérale ; 622 étaient des organismes, des autorités, des fondations, des fonds, des tribunaux, des conseils, des commissions, des instituts, des sociétés, des musées et d’autres organisations provinciales et territoriales; 35 étaient des entreprises publiques fédérales, et 99 étaient des entreprises publiques provinciales et territoriales. Il y avait 4 493 unités d’administration publique locale. Le Régime de pensions du Canada et le Régime de rentes du Québec représentaient les autres unités de la base de données.

Il convient de souligner que les unités de la base de données peuvent parfois passer d’un sous-secteur à un autre lorsque leurs caractéristiques changent au fil du temps. Cela dépend d’un certain nombre de critères. Par exemple, la société d’État Énergie atomique du Canada limitée a été traitée comme une entreprise publique fédérale lorsqu’elle est entrée dans la base de données, mais, en 2012, elle est passée au sous-secteur de l’administration publique fédérale.

9.3.2 Sous-secteurs du secteur des administrations publiques générales

La sous-sectorisation du secteur des administrations publiques générales varie considérablement d’un pays à l’autre. Les facteurs clés sont la taille d’un pays, le fait d’être une fédération ou pas, et la façon dont son système de sécurité sociale est structuré.

Le secteur des administrations publiques générales dans son ensemble est formé de groupes d’unités institutionnelles résidentes classées selon le niveau d’administration publique. Les institutions sans but lucratif non marchandes qui sont contrôlées par des unités d’administration publique sont aussi classées dans ce secteur. Le secteur ne comprend pas les sociétés publiques orientées vers le marché, même lorsque tous les capitaux propres de ces sociétés appartiennent à des administrations publiques. Les quasi-sociétés possédées et contrôlées par des administrations publiques ne font pas partie de ce secteur non plus. Cependant, les entreprises non constituées en société qui appartiennent à des administrations publiques et qui ne sont pas des quasi-sociétés font partie du secteur des administrations publiques générales.

On trouve des sous-secteurs distincts pour l’administration publique générale fédérale, les administrations publiques générales provinciales et territoriales, les administrations publiques générales locales, les administrations publiques générales autochtones et les caisses de sécurité sociale. Le sous-secteur des administrations publiques générales autochtones représente les unités institutionnelles des administrations publiques des Premières Nations et les autres unités institutionnelles des administrations publiques autochtones. Les institutions sans but lucratif au service des administrations publiques sont aussi comprises dans chaque ordre de gouvernementNote .

Bien entendu, il y a une seule administration publique générale fédérale. Il y a 10 administrations publiques générales provinciales, 3 administrations publiques générales territoriales et plus de 3 000 administrations publiques générales locales.

Le Canada a signé 22 accords d’autonomie gouvernementale reconnaissant un grand éventail de secteurs de compétence autochtones dans 36 collectivités au Canada. De ces ententes, 18 font partie d’un accord sur une revendication territoriale globaleNote . Toutefois, l’élaboration du sous-secteur des administrations publiques générales autochtones dans les SFP est un travail évolutif.

Au sein de chacun de ces ordres de l’administration publique générale, il y a un certain nombre d’unités institutionnelles, dont une pour les ministères et les fonds et organismes non autonomes de chacune des administrations publiques. Il y a d’autres unités pour les fonds et organismes autonomes et pour les régimes de retraite non provisionnés des administrations publiques.

Enfin, le secteur des administrations publiques générales comprend également des sous-secteurs pour le Régime de pensions du Canada (RPC) et le Régime de rentes du Québec (RRQ), lesquels sont classés dans le secteur des caisses de sécurité sociale. Les caisses de sécurité sociale ne sont reconnues comme unités institutionnelles distinctes que si i) elles sont organisées séparément des autres activités des unités d’administration publique, ii) elles détiennent des actifs et des passifs séparément de ceux des autres unités d’administration publique et iii) elles effectuent des opérations financières pour leur propre compte. Le RPC et le RRQ satisfont à ces critères, mais ce n’est pas le cas d’autres programmes de protection sociale comme le programme fédéral de la Sécurité de la vieillesse, les régimes provinciaux et territoriaux de soins de santé, le programme d’assurance-emploi et divers programmes provinciaux d’indemnisation des accidentés du travail.

Les différentes unités institutionnelles du secteur des administrations publiques générales sont toutes énumérées dans l’univers du secteur public en ligne de Statistique CanadaNote .

La figure 3.3 du chapitre 3 du présent volume contient un arbre décisionnel pour l’affectation des unités institutionnelles aux secteurs. On y montre en particulier comment distinguer les unités d’administration publique des unités appartenant aux cinq autres secteurs institutionnels. On y montre également la façon dont les sociétés financières et non financières sont réparties entre les secteurs publics, privé et sous contrôle étranger.

9.3.3 Secteur des entreprises publiques

Les statistiques annuelles sur les finances des entreprises publiques fédérales, provinciales, territoriales et locales sont disponibles dans la base de données des SFP du Canada (pour en savoir davantage à ce sujet, voir la section 9.8). Les statistiques sur les entreprises publiques fédérales et provinciales sont dérivées à partir d’une version modifiée du Plan comptable de Statistique Canada, un outil normalisé de collecte et de diffusion des statistiques sur les entreprises, et elles sont présentées selon la classification figurant dans le tableau 10-10-0023-01. Cette information est utilisée comme intrant dans les estimations du produit intérieur brut selon les revenus et les dépenses, dans les tableaux des ressources et des emplois ainsi que dans les comptes financiers et du patrimoine.

9.3.4 Quelques exemples

Comme il a été mentionné, les unités institutionnelles de l’univers du secteur public font partie soit du secteur des administrations publiques générales, soit du secteur des entreprises publiques. Le premier secteur se compose des producteurs non marchands et des institutions sans but lucratif au service des unités d’administration publique, tandis que le dernier secteur regroupe les producteurs marchands. Certains exemples sont présentés ci-après.

9.3.4.1 Société canadienne d’hypothèques et de logement

La Société canadienne d’hypothèques et de logement (SCHL) a été fondée en 1946 et a son siège social à Ottawa. Son mandat déclaré consiste à « faciliter l’accès au logement et contribuer à la stabilité financière de manière à aider les Canadiens à répondre à leurs besoins en matière de logementNote ». Il s’agit d’une société d’État de l’administration publique fédérale. La société rend des comptes au Parlement par l’entremise d’un ministre et est régie par un conseil d’administration et un président nommés par le gouvernement fédéral.

La SCHL déclare sur son site Web qu’elle tire des revenus de la vente d’assurance prêt hypothécaire. Elle contribue à l’amélioration des conditions de logement des Premières Nations habitant dans les réserves. De plus, elle a un programme de titrisation qui permet aux institutions financières agréées de regrouper des prêts hypothécaires admissibles sous forme de titres négociables qui peuvent être vendus à des investisseurs afin de générer des fonds pouvant servir à l’octroi de prêts aux acheteurs de maisons. Le gouvernement fédéral, par l’entremise de la SCHL, cautionne entièrement le paiement périodique du capital et des intérêts de ces titres, soit les titres hypothécaires émis en vertu de la Loi nationale sur l’habitation par des institutions financières et les Obligations hypothécaires du Canada émises par la Fiducie du Canada pour l’habitation. La société collabore également avec d’autres organismes pour fournir des logements abordables aux ménages à faible revenu. Enfin, la SCHL effectue des recherches économiques sur le marché canadien de l’habitation et fournit des renseignements aux Canadiens pour les aider à prendre des décisions.

La SCHL est un producteur marchand dont les actifs s’élèvent à 252 milliards de dollars, et les passifs, à 232 milliards de dollarsNote . Elle se trouve dans l’univers du secteur public depuis longtemps et fait partie du sous-secteur des entreprises publiques fédérales. Dans le Système de classification des industries de l'Amérique du Nord (SCIAN), elle est classée dans la catégorie « Autres sociétés d’assurance directe (sauf vie, maladie et soins médicaux) ».

9.3.4.2 Hydro-Québec

Hydro-Québec est un service public qui produit, transporte et distribue de l’électricité au Québec. Il a son siège social à Montréal et a été créé en 1944 par l’expropriation de sociétés privées. La société d’État a investi massivement dans des projets hydroélectriques comme ceux de Churchill Falls et de la baie James. Elle répond aux besoins en électricité du Québec et exporte aussi de l’électricité aux États-Unis. Le gouvernement du Québec est l’unique actionnaire de la société.

En 2016, Hydro-Québec avait des actifs de 75 milliards de dollars et des passifs de 55 milliards de dollarsNote . Ses revenus s’élevaient à 13 milliards de dollars, et ses dépenses, à 8 milliards de dollars. Il a versé des dividendes de 2,4 milliards de dollars en 2016.

Hydro-Québec est un producteur marchand qui se trouve dans l’univers du secteur public depuis longtemps. Il fait partie du sous-secteur des entreprises publiques provinciales et territoriales. Dans le SCIAN, il est classé dans la catégorie « Transport et gestion d’électricité en bloc ».

9.3.4.3 Agricultural Implements Board de la Saskatchewan

L’Agricultural Implements Board [Commission des instruments aratoires] de la Saskatchewan est un organisme de réglementation chargé de mettre en œuvre l’Agricultural Implements Act [Loi sur les instruments aratoires] de la Saskatchewan et d’en surveiller l’application. Son siège social se situe à Regina.

L’Agricultural Implements Act réglemente la vente, la location et la distribution d’instruments ou de pièces aratoires en Saskatchewan. Selon cette loi, les marchands d’instruments aratoires sont tenus de faire en sorte que les agriculteurs puissent obtenir les pièces et les services dont ils ont besoin pour les instruments aratoires qu’ils achètent. Cette loi réglemente les modalités minimales de la garantie offerte par les marchands qui vendent ou louent du matériel; les contrats de vente d’instruments aratoires neufs ou d’occasion; les modalités de location d’instruments auprès d’institutions financières; les lignes directrices relatives aux pièces et aux services d’urgence; la manière d’obtenir une indemnisation pour les pertes ou les dommages causés par l’impossibilité d’obtenir des pièces ou le non-respect de la garantie; enfin, l’octroi de licences aux marchands et l’inscription des distributeurs. Les agriculteurs qui ne reçoivent pas de pièces ou de services en temps opportun peuvent se voir accorder une indemnisation venant de l’Agricultural Implements Compensation Fund [Fonds d’indemnisation pour les instruments aratoires]Note .

La commission fait partie du sous-secteur des administrations publiques générales provinciales et territoriales. Dans le SCIAN, elle est classée dans la catégorie « Autres services des administrations publiques provinciales et territoriales ». La commission n’est pas une entreprise publique parce qu’elle n’est pas un producteur marchand, qu’elle ne rivalise pas sur le marché et qu’elle ne tire pas son revenu primaire d’une activité marchande.

9.3.4.4 Société Radio-Canada

La Société Radio-Canada est une société d’État fédérale fondée en 1936 dont le siège social se trouve à Ottawa. Elle décrit de la manière suivante les services qu’elle offre aux Canadiens : « Présente aux quatre coins du pays, CBC/Radio-Canada informe, éclaire et divertit tous les Canadiens. Radio, télévision, plateformes numériques et mobiles, les services de CBC/Radio-Canada sont à la fine pointe de la technologie. Pas un jour ni une minute de ce qui intéresse les Canadiens ne nous échappe. Nous leur offrons les nouvelles, le contenu et les commentaires qu’ils souhaitent avoir, aujourd’hui, demain et dans le futurNote . »

La société rend des comptes au Parlement par l’entremise d’un ministre et est régie par un conseil d’administration et un président nommés par le gouvernement fédéral.

Pour l’exercice 2016-2017, Radio-Canada a déclaré des recettes de 301 millions de dollars provenant de la publicité et d’autres sources, en plus d’un financement de 1 099 millions de dollars du gouvernement fédéral. En grande partie parce qu’elle dépend tant des crédits parlementaires, la société n’est pas classée comme une entreprise publique, mais plutôt comme une unité institutionnelle du sous-secteur de l’administration publique fédérale.

9.3.4.5 Ambassades et bases militaires à l’étranger

Le Canada a des ambassades et des bases militaires dans d’autres pays. Elles sont réputées faire partie de l’unité institutionnelle de l’administration publique fédérale. Les ambassades et autres enclaves territoriales représentant d’autres pays au Canada sont considérées comme des unités institutionnelles non résidentes.

9.4 État des résultats

Dans les comptes du secteur public présentés dans les SFP, le solde brut de gestion — concept semblable à ce qu’on appelle communément l’excédent ou le déficit — représente la différence entre deux autres concepts. Le premier concept est celui des recettes, qui désignent les opérations qui augmentent la valeur nette. Le deuxième concept est celui des charges, qui désignent les opérations qui diminuent la valeur nette. L’état des résultats de l’administration publique fédérale est illustré au tableau 10-10-0016-01.

9.4.1 Recettes

9.4.1.1 Composantes des recettes des administrations publiques

Voici les grandes catégories de recettes figurant dans le système des statistiques de finances publiques du Canada :

- recettes fiscales

- cotisations sociales

- dons

- autres recettes

Les recettes fiscales sont des prélèvements obligatoires sans contrepartie imposés à d’autres unités institutionnelles par les administrations publiques, alors que les cotisations sociales sont des prélèvements obligatoires avec contrepartie. Les dons sont des transferts non obligatoires en provenance d’autres unités institutionnelles. La catégorie résiduelle des « autres recettes » comprend le revenu de la propriété, les recettes provenant de ventes de biens et services et certaines autres composantes de recettes généralement de moindre envergure. Toutes les composantes sont enregistrées sur la base des droits et obligations, dans la mesure possible.

Au Canada, les prélèvements obligatoires et les dons dominent les autres sources de recettes des administrations publiques générales. Pour les entreprises publiques, les ventes de biens et services et le revenu de la propriété constituent les principales sources de recettes.

La classification des recettes des SFP canadiennes est fondée sur celle qui est recommandée dans le MSFP 2014. Dans cette classification, les recettes fiscales sont catégorisées en fonction de l’assiette de l’impôtNote .

9.4.1.2 Recettes fiscales

Les unités institutionnelles des administrations publiques sont les seules qui peuvent prélever des impôts dans une économie. Les recettes provenant de ces impôts sont habituellement essentielles à la situation financière d’une administration publique. La charge de l’impôt — à savoir les recettes totales provenant de l’ensemble des impôts, souvent exprimées sous forme de ratio au produit intérieur brut — est un indicateur budgétaire clé. Sa tendance en dit beaucoup sur l’évolution du pouvoir et du rôle d’une administration publique.

Comme on l’a vu aux chapitres précédents, les recettes fiscales dans le SCN 2008 sont classées en fonction du rôle qu’elles jouent dans l’activité économique. Il en existe trois grandes catégories : les impôts sur la production, les produits et les importations, les impôts courants sur le revenu et les impôts en capital.

Dans les SFP, il y a six grands types d’impôts :

- impôts sur le revenu, les bénéfices et les gains en capital

- impôts sur les salaires et la main-d’œuvre

- impôts sur le patrimoine

- impôts sur les biens et services

- impôts sur le commerce extérieur et les transactions internationales

- autres recettes fiscales

Le premier type, qui comprend les impôts sur le revenu des particuliers et des sociétés, représentait plus de la moitié des recettes fiscales totales du Canada en 2009. Les impôts sur les salaires et la main-d’œuvre ne sont pas d’une grande importance au Canada, en partie parce qu’ils ont un effet dissuasif sur l’emploiNote . Les impôts sur le patrimoine sont les plus importants pour les administrations publiques locales. Ils comprennent les impôts périodiques sur la propriété immobilière (terrains, constructions ou autres ouvrages) ou le patrimoine net, les cotisations spéciales, les impôts fonciers des entreprises, les paiements en remplacement d’impôts et les impôts non périodiques sur le patrimoine comme les impôts sur les mutations par décès, les successions et les donations entre vifs et legs. Les impôts sur les biens et services sont des « impôts qui deviennent payables par suite de la production, de la vente, du transfert, de la location ou de la livraison de biens et de la prestation de services ou par suite de leur utilisation pour leur propre consommation ou formation de capitalNote ». Au Canada, ces impôts comprennent la taxe sur les produits et services, la taxe de vente harmonisée, la taxe de vente au détail, les taxes d’accise principalement sur l’alcool, le tabac et l’essence ainsi que les taxes sur des services déterminés comme le transport aérien. Sont également compris dans ce type d’impôts les taxes sur la permission d’utiliser des biens (comme les permis de conduire) ou d’exercer des activités ainsi que les bénéfices des monopoles fiscauxNote . Dans l’ensemble, les impôts sur les biens et services représentaient environ le quart des recettes fiscales totales en 2009. Enfin, les impôts sur le commerce extérieur et les transactions internationales se composent principalement de droits de douane et d’autres droits à l’importation. Ces recettes fiscales sont faibles et sont généralement à la baisse en raison des diverses initiatives de « libre-échange » des dernières décennies.

Comme pour la plupart des autres concepts des SFP, les recettes fiscales sont mesurées sur la base des droits et obligations, ce qui signifie que les flux sont enregistrés au moment où la valeur économique est créée, transformée, échangée, transférée ou éteinte. D’un point de vue pratique, les recettes fiscales sont habituellement mesurées, dans un premier temps, au moment où les fonds apparaissent dans les comptes bancaires de l’administration publique, après quoi ce moment est rajusté sur la base des droits et obligations. Il convient de souligner que pour faire l’objet d’une écriture de régularisation, les impôts doivent être payés. Les impôts qui sont dus, mais qui n’ont jamais été perçus, ne sont pas considérés comme ayant été constatés par régularisation. De plus, les impôts perçus mais subséquemment remboursés ne sont pas considérés comme ayant été constatés par régularisation.

Les recettes fiscales peuvent être transférées d’une administration publique à une autre, mais elles sont attribuées à l’unité d’administration publique qui exerce le pouvoir de prélever l’impôt et qui dispose, en définitive, du pouvoir discrétionnaire pour fixer et modifier le taux d’imposition. Par exemple, les parties fédérale et provinciale de l’impôt sur le revenu des particuliers et de la taxe de vente harmonisée sont attribuées séparément à chaque administration publique.

9.4.1.3 Cotisations sociales